Банковский омбудсман: подмога ипотечникам

В банковских договорах ипотечного займа невозможно предусмотреть все не благоприятные для заемщиков ситуации. Жизненные обстоятельства могут измениться не в лучшую сторону, а с банком договориться не получается. В этой ситуации помощь и совет банковского омбудсмана может оказаться весьма кстати.

В Казахстане институт банковского омбудсмана, который как раз и нацелен на урегулирование разногласий по договорам ипотеки между банком и заёмщиком, относительно молодой: он создан в 2011 году. Его полномочия прописаны в Законе Республики Казахстан «О банках и банковской деятельности в РК», и услуги предоставляются бесплатно.

В настоящее время банковским омбудсманом в Казахстане является Ерсерик Даменович Сийрбаев. Его общий трудовой стаж в финансово-кредитной системе превышает 40 лет.

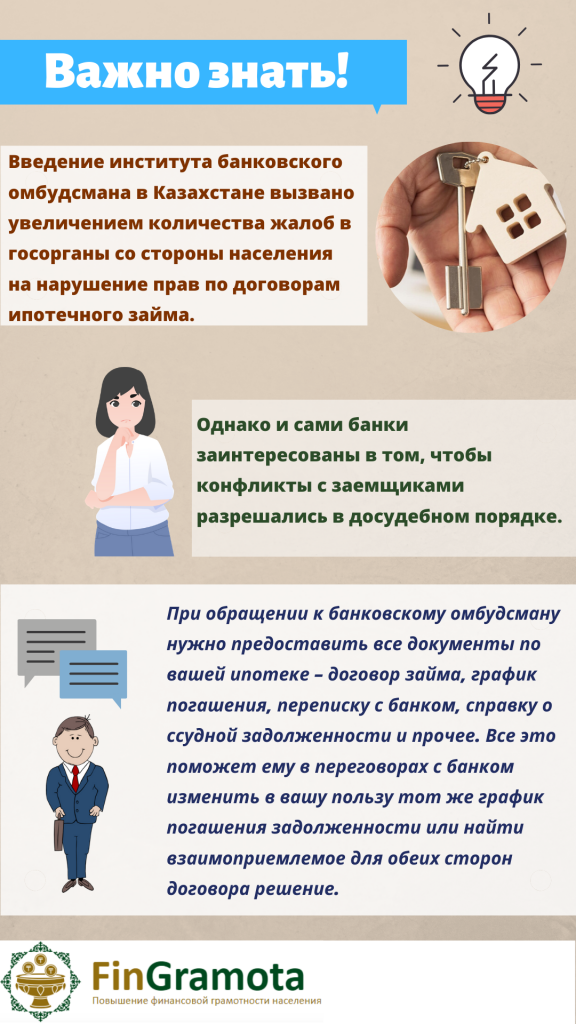

Введение института банковского омбудсмана в Казахстане вызвано увеличением количества жалоб в госорганы со стороны населения на нарушение прав по договорам ипотечного займа. Однако и сами банки заинтересованы в том, чтобы конфликты с заемщиками разрешались в досудебном порядке. При обращении к банковскому омбудсману нужно предоставить все документы по вашей ипотеке – договор займа, график погашения, переписку с банком, справку о ссудной задолженности и прочее. Все это поможет ему в переговорах с банком изменить в вашу пользу тот же график погашения задолженности или найти взаимоприемлемое для обеих сторон договора решение.

Кто такой банковский омбудсман?

В соответствии со статьей 40-1 вышеупомянутого закона на этот пост сроком на два года избирается «независимое в своей деятельности физическое лицо, осуществляющее урегулирование разногласий, возникающих из договора ипотечного займа, между банком и заемщиком – физическим лицом».

Банковский омбудсман избирается тайным голосованием представителями банков и ипотечных компаний, Национального Банка Казахстана и республиканской общественной организации, занимающейся защитой интересов заемщиков. Будучи в этом статусе, банковский омбудсман не вправе занимать должности в банках, финансовых организациях, быть аффилированным с какой-либо организацией. Также ему запрещено заниматься предпринимательской деятельностью и бизнесом.

Какие вопросы решает банковский омбудсман?

Он не подменяет третейский или гражданский суд. Банковский омбудсман выступает посредником, который содействует в достижении заемщиком и банком компромиссного решения. Институт банковского омбудсмана вырабатывает конкретные рекомендации по обращениям заемщиков – физических лиц, касающиеся изменения условий исполнения обязательств по договорам ипотечного займа. Он способствует организации встреч и переговоров сторон, выступая квалифицированным консультантом в переговорном процессе.

По закону банковская тайна может быть раскрыта банковскому омбудсману по обращениям, находящимся у него на рассмотрении. Он должен обеспечить соблюдение банковской и иной охраняемой законом тайны, соблюдая конфиденциальность в отношении информации, полученной в ходе разрешения споров, не разглашать ее третьим лицам. В случае разглашения этих сведений Совет представителей вправе досрочно прекратить полномочия банковского омбудсмана.

Банковский омбудсман рассматривает обращения заемщиков в течение 2-х месяцев.

Этапы рассмотрения обращений ипотечных заемщиков:

· Запрос в банк о предоставлении расчета задолженности и иных необходимых для рассмотрения документов (при необходимости) — 3 дня с момента регистрации обращения.

· Получение ответа от банка — 10 рабочих дней.

· Рассмотрение и выработка приемлемого варианта реструктуризации — 3 рабочих дня.

· Рассмотрение банком предложенного варианта реструктуризации — 30 дней. (Этот срок зависит от предоставления заемщиком требуемых документов в банк. Согласно внутренним правилам и регламенту банковского омбудсмана, указанный срок может быть изменен)

· Организация встреч, ведение переговоров со сторонами, для достижения взаимоприемлемого решения — в течение всего периода рассмотрения обращения.

· Достижение взаимоприемлемого решения (оформление и подписание протокола) — 3 рабочих дня.

· При недостижении взаимоприемлемого решения (вынесение решения) — 3 рабочих дня.

Какие нужно предоставить документы?

Чтобы ускорить процесс рассмотрения обращения, необходимо предоставить полный пакет документов. Это могут сделать как сам заемщик, так и его созаемщик, залогодатель, уполномоченное лицо.

Первый из документов – «Анкета к обращению об урегулировании разногласий». На сайте размещен соответствующий шаблон, который необходимо заполнить. Четкое изложение сути вопроса в анкете позволяет ускорить рассмотрение и решение проблемы. Также к обращению необходимо приложить документы (или их копии):

· Удостоверение личности;

· Договор банковского займа;

· График погашения;

· Дополнительные соглашения к договору банковского займа (при наличии таковых);

· Договор о залоге недвижимого имущества;

· Дополнительные соглашения к договору о залоге недвижимого имущества (при наличии таковых);

· Заявления обращения в банк/организацию, осуществляющую отдельные виды банковских операций;

· Ответы банка на данные заявления (при наличии таковых).

· Справка об остатке ссудной задолженности на текущую дату, которая включает в себя: сумму остатка основного долга, в т.ч. просроченного; сумму начисленного вознаграждения, в т.ч. просроченного; сумму начисленных штрафов; сумму оплаченного основного долга; сумму оплаченного вознаграждения; сумму оплаченных штрафов.

Что не входит в компетенцию банковского омбудсмана?

Он не рассматривает обращения:

· принятые к рассмотрению судом и (или) по которым имеется решение суда, вступившее в законную силу;

· без письменного доказательства обращения заемщика в банк, организацию, осуществляющую отдельные виды банковских операций, с целью урегулирования возникшей ситуации в рамках договора ипотечного займа;

· направленные повторно при отсутствии новых обстоятельств дела;

· по договору ипотечного займа, сумма которого превышает 20 тыс. месячных расчетных показателей;

· поданные индивидуальными предпринимателями, крестьянскими (фермерскими) хозяйствами, участниками долевого участия в финансировании строительства жилого дома.

Какой статус имеют решения банковского омбудсмана?

Решения банковского омбудсмана обязательны для банка и организации, осуществляющей отдельные виды банковских операций, в случае принятия его заемщиком. Если заинтересованная сторона не согласна с решением банковского омбудсмана, она вправе обратиться за защитой своих прав в суд.

Как записаться на прием к банковскому омбудсману?

Офис банковского омбудсмана находится в Алматы по адресу: пр. Н.Назарбаева, 175 (оф. 302).

Есть несколько способов, как обратиться к нему. Проще всего подать обращение и записаться на прием, зайдя на сайт:

www.bank-ombudsman.kz. Здесь, на главной странице, расположены соответствующее опции. Нажав на необходимую вам и заполнив анкету, можно подать обращение или записаться на прием, а также найти ссылки на необходимые законодательные акты, регулирующие банковскую деятельность.

Также записаться на прием можно по телефонам: +7 (727) 2612 216; +7 (708) 983 30 16. Еще один вариант – обратиться к омбудсману посредством обычной почты, по электронной почте: office@bank-ombudsman.kz, по Skype: bank-omb Skype Me™, или через приложение Jivosite, интегрированное в сайт банковского омбудсмана.

На сайте размещена «Форма обращения к банковскому омбудсману». Обращение и документы, вне зависимости от того, каким из выше названых вариантов они были поданы, обязательно регистрируются. За время существования института банковского омбудсмана были поданы и рассмотрены свыше 6 500 обращений.

Заседания и встречи по урегулированию разногласий происходят в офисе банковского омбудсмана в Алматы. В случае необходимости банковский омбудсман может рассматривать обращения с выездом на место, а также проводить встречи в онлайн-режиме.

Что такое налоговые вычеты и как их применить в 2025 году

Имеют ли право частные судебные исполнители блокировать «неприкосновенный» банковский счет?

Наследство – выгода или проблемы? Как оформить его правильно

Ошибочный перевод, что делать: пошаговая инструкция

Налоги для самозанятых: что нужно знать?

Шесть фактов о счете, который является «неприкосновенным»