На что необходимо обращать внимание гражданам до оформления кредита, о чем нельзя забывать в период действия кредитного договора и что делать в случае просрочки по банковскому займу или микрокредиту, расскажет Fingramota.kz.

Как только вы подписываете договор с кредитной организацией, то автоматически принимаете на себя все обязательства и берете полную ответственность за своевременное погашение займа. Поэтому следует внимательно прочитать договор о предоставлении банковского займа или микрокредита перед его подписанием, уточняя непонятные пункты у менеджера. Не бойтесь задавать вопросы, поскольку важно до заключения договора получить полную информацию об основных условиях кредита, который вы решили оформить.

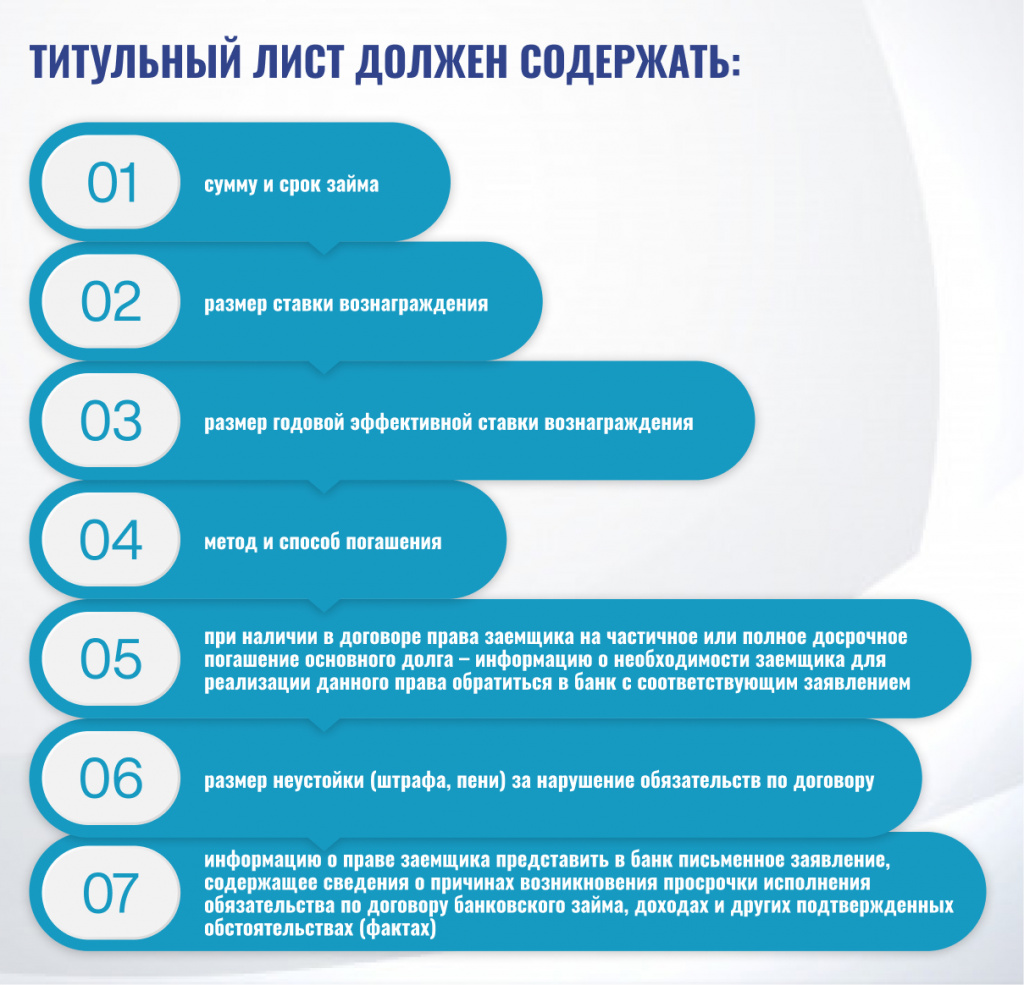

Титульный лист

Основную информацию о займе содержит титульный лист. Он обязательно прилагается к договору займа и является его неотъемлемой частью. Формат титульного листа един для всех кредитных организаций.

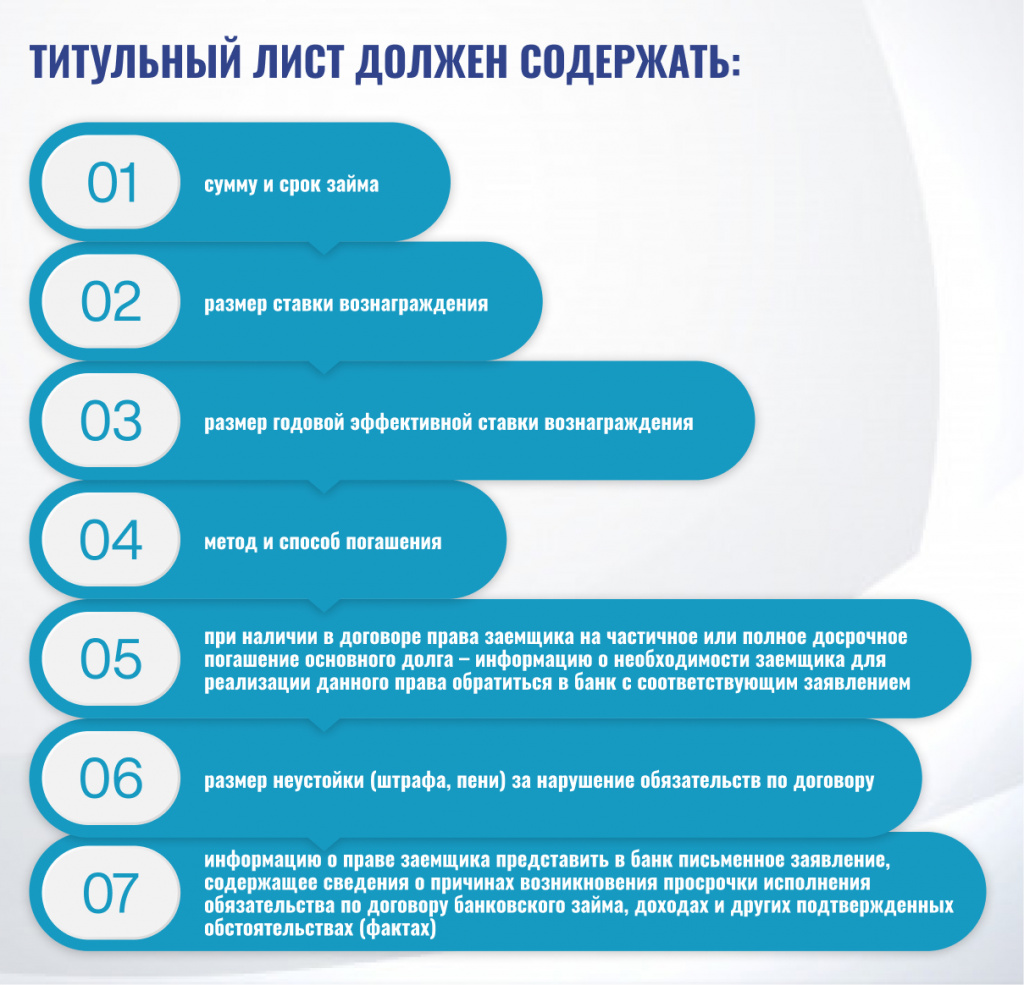

Титульный лист должен содержать:

- сумму и срок займа;

- размер ставки вознаграждения;

- размер годовой эффективной ставки вознаграждения;

- метод и способ погашения;

- при наличии в договоре права заемщика на частичное или полное досрочное погашение основного долга – информацию о необходимости заемщику для реализации данного права обратиться в банк с соответствующим заявлением;

- размер неустойки (штрафа, пени) за нарушение обязательств по договору;

- информацию о праве заемщика представить в банк письменное заявление, содержащее сведения о причинах возникновения просрочки исполнения обязательства по договору банковского займа, доходах и других подтвержденных обстоятельствах (фактах).

Текст договора излагается после титульного листа и печатается на листах формата А4, шрифтом «Times New Rоmаn» размером не менее 12, с обычными интервалами и применением абзацных отступов.

ГЭСВ и другие важные пункты кредитного договора

Общие условия договора содержат основную информацию о выдаваемом займе:

- дату заключения договора;

- сумму и валюту займа;

- срок займа и действия договора;

- очередность, порядок (через кассу, терминал по согласованию сторон) и периодичность погашения займа и вознаграждения;

- в случае, если кредит залоговый, то в общих условиях кредитные организации должны указать обеспечение;

- реквизиты кредитной организаций;

- меры, принимаемые кредитной организацией при неисполнении либо ненадлежащем исполнении заемщиком обязательств по договору.

В кредитном договоре должно быть указано, какая будет годовая эффективная ставка вознаграждения (ГЭСВ). ГЭСВ – это общая сумма всех платежей, которая включает в себя, размер ежемесячных платежей и иные комиссии, связанные с выдачей и обслуживанием банковского займа. То есть ГЭСВ показывает реальную стоимость кредита, по данной ставке можно определить, во сколько обойдется кредит.

Методы погашения займа

Кредитная организация (банк или МФО) может предложить дифференцированный, аннуитетный или иной метод в соответствии со своими внутренними правилами. Рассмотрим два основных метода погашения займа.

Дифференцированный метод подразумевает погашение основного долга равными долями. Ежемесячный платеж с каждым месяцем уменьшается за счет того, что основной долг погашается равными долями, а проценты начисляются на остаток долга. Это выгодно, если вы планируете досрочное погашение.

К примеру, вам одобрили кредит на 1,5 млн тенге сроком на 36 месяцев, процентная ставка составляет 29%. В первый месяц платеж составит 77 916,67 тенге, во второй – 76 909,72 тенге, в третий – 75 902,78 тенге и далее по убывающей. В последний месяц ежемесячный платеж составит 42 673,61 тенге.

Аннуитетный метод – здесь речь идет о равных ежемесячных выплатах, растянутых на весь срок кредитования. Погашение задолженности осуществляется равными платежами на протяжении всего срока заимствования. По основному долгу платежи увеличиваются, а по вознаграждению платежи уменьшаются, то есть в первые месяцы основная сумма платежей уходит на погашение вознаграждения.

К примеру, возьмем те же данные: кредит на 1,5 млн тенге сроком на 36 месяцев с процентной ставкой 29% годовых. Ежемесячный платеж до конца срока действия договора будет составлять 62 858,57 тенге.

Погашайте кредит вовремя

Не тяните с погашением кредита. Соблюдайте график выплат, установите на свой телефон напоминание о дате планового платежа. Имеет смысл заложить 5–7 рабочих дней до даты платежа, чтобы деньги успели поступить на счет.

Если появилась возможность погасить кредит заранее, то обязательно этим воспользуйтесь, потому что в будущем вполне могут возникнуть разного рода обстоятельства, из-за которых может возникнуть просрочка. Если вы закрыли кредит способом досрочного погашения, то уточните в банке или МФО, получилось ли это сделать. Порой надо правильно оформить досрочное погашение в своем мобильном банковском приложении или на сайте кредитора, чтобы не списался ежемесячный плановый платеж. На всякий случай возьмите в кредитной организации справку, подтверждающую, что кредит закрыт.

Составьте детальный финансовый план, чтобы точно прогнозировать свои расходы и доходы. Необходимо учесть не только свои зарплату, премии, пособия, но также и дополнительный доход, накопления на случай потери трудоустройства вследствие болезни, например, или иного форс-мажора. Вариант, подходящий для тех, кто привык держать все под контролем, – это застраховаться от потери трудоспособности и работы. Размер ежемесячного платежа по кредиту не должен превышать половины вашей зарплаты, а размер финансовой подушки безопасности должен быть равен не менее шести ваших официальных окладов.

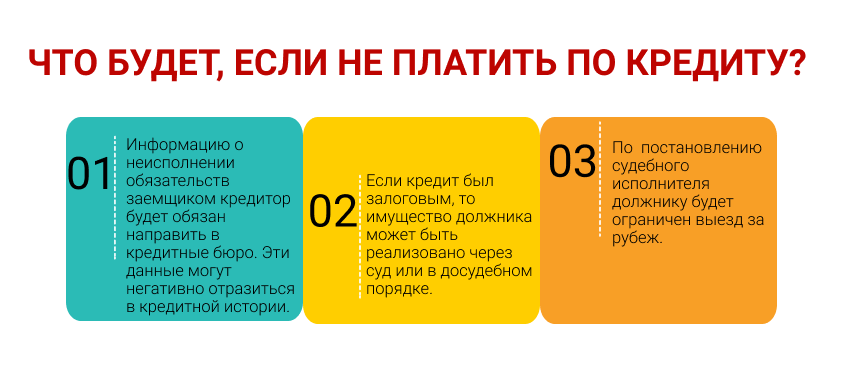

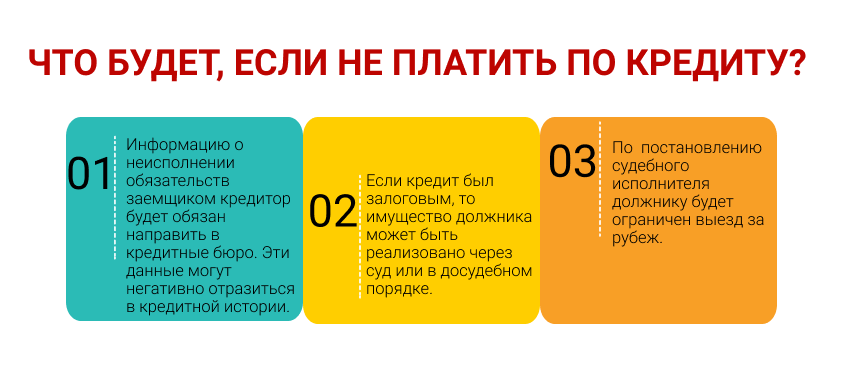

Если кредит закрыть не получается, более того, возникла просрочка, то не стоит скрываться от кредитора.

Если возникла просроченная задолженность

С 1 октября 2021 года в Казахстане действует единый правовой режим урегулирования кредитными организациями проблемной задолженности заемщиков – физических лиц. Банки и микрофинансовые организации обязаны уведомить заемщика о возникшей просрочке в течение 20 дней с момента ее наступления. В уведомлении кредиторы должны также проинформировать граждан о необходимости внесения платежей с указанием точного размера возникшей просрочки, рассказать им об их праве обратиться к ним и последствиях невыполнения своих обязательств по кредитам и микрозаймам.

Если у вас есть просроченная задолженность по кредиту, вам необходимо в течение 30 дней с даты наступления просрочки обратиться в банк или МФО для реструктуризации кредита с письменным заявлением или иным способом, который прописан в кредитном договоре. В заявлении укажите, в связи с чем возникла просрочка, предложите свои варианты возможной реструктуризации и предоставьте подтверждающие документы, свидетельствующие о снижении доходов и невозможности оплачивать по своим обязательствам.

Условия реструктуризации могут быть в виде: снижения ставки вознаграждения, отсрочки платежа, изменения метода погашения, увеличения срока займа, уменьшения долговой нагрузки (просроченный основной долг, вознаграждение, неустойка и иные виды платежей и комиссий), самостоятельной реализации недвижимого имущества, являющегося предметом ипотеки, или представлением отступного путем передачи залогового имущества кредитору, реализации недвижимого имущества, с передачей обязательства покупателю.

Кредитор должен ваше заявление принять, зарегистрировать и рассмотреть, а в течение 15 календарных дней – предоставить ответ, а именно дать согласие, принимая предложенные вами изменения в условия договора банковского займа, предоставить свои предложения по изменению условий договора или отказать, но с указанием мотивированного обоснования причин. Внесение изменений в условия договора осуществляется в течение 15 календарных дней со дня принятия такого решения банком.

Если вам не удалось достичь согласия с кредитором, то вы вправе обратиться в Агентство по регулированию и развитию финансового рынка. При этом обязательно нужно предоставить подтверждение своего обращения в банк или МФО и недостижения взаимоприемлемого решения. Агентство на основании обращения заявителя в рамках своих полномочий инициирует документальную проверку в отношении кредитора и после завершения проверочных мероприятий предоставит оценку действий банку касательно всестороннего рассмотрения вопроса и принятого решения кредитором. В этот период кредитор не вправе начинать процедуры взыскания заложенного имущества должников, относящихся к социально уязвимым слоям населения.

Для повышения эффективности досудебного порядка урегулирования проблемной задолженности граждан с января 2024 года нормативными правовыми актами установлены новые требования к банкам и МФО.

Согласно нововведениям, заемщику предоставляется право обратиться с заявлением на изменение условий договора займа по истечении 30 календарных дней с даты возникновения просрочки. Т.е. заемщик строго не привязан к дате просрочки и может обратиться к кредитору за урегулированием долга в любое время.

Еще одна норма заключается в том, что банки и МФО не могут требовать с заемщика единовременного погашения просроченной задолженности либо ее части для рассмотрения вопроса реструктуризации кредита. На практике, для предоставления нового графика платежей по кредиту, большинство банков и МФО требовали от заемщика внести сначала взнос в размере 20-30% от суммы задолженности и только после этого приступали к решению вопроса о реструктуризации. Теперь эта практика отменена.

Также новые нормы обязывают банки уведомлять заемщика по месту жительства (нахождения) заемщика, указанному в договоре банковского займа, посредством SMS-сообщения, push-уведомления или мобильного приложения. В уведомлении должна быть указана полная сумма просроченной задолженности, а также сумма, начисленная по основному долгу, вознаграждению. К тому же, уведомление должно содержать и сумму неустойки (пени) начисленной за нарушение обязательств по возврату основного долга и (или) уплате вознаграждения.

Законом «О внесении изменений и дополнений в некоторые законодательные акты по вопросам минимизации рисков при кредитовании, защиты прав заемщиков, регулирования финансового рынка и совершенствования исполнительного производства» от 19 июня 2024 года срок уведомления кредитором заемщика о возникшей просрочке сокращается с 20 до 10 дней.

При этом недостижение соглашения по условиям реструктуризации в течение 30 календарных дней с даты получения предложений кредитора по изменению условий договора кредитования будет считаться отказом в урегулировании.

Несколько полезных рекомендаций от Fingramota.kz

- Помните, что получить кредит легче, чем погасить. Поэтому, прежде чем идти в банк за заемными деньгами, возьмите паузу. И решите; для чего вам нужен кредит. Не стоит его оформлять только ради того, чтобы погасить действующий, особенно, если условия по нему не сильно отличаются от «старого». Ответьте самому себе честно на вопрос: сможете ли вы обойтись без кредита? Помните, что это, прежде всего, обязательство, которое вам, как заемщику, возможно, необходимо будет исполнять в течение длительного времени. Нужно четко оценить свое финансовое положение.

- Ни в коем случае не берите кредит для того, чтобы погасить действующий, или для того, чтобы инвестировать, к примеру, в сомнительные проекты или организации, обещающие высокую прибыль за счет денежных вложений.

- Остерегайтесь мошенничества! Обходите стороной черных кредиторов – оформляйте кредиты или микрозаймы только в организациях, имеющих лицензию Агентства по регулированию и развитию финансового рынка. Тогда вы сможете защитить свои права потребителей финансовых услуг, а регулятор защитит ваши интересы. Если вы столкнулись с лжекредитором, обращайтесь в правоохранительные органы.

- Финансовые мошенники в последнее время проявляют особую активность и изобретательность, придумывая изощренные способы обмана и используя различные психологические приемы. Иначе в итоге можно остаться без денег, однако с долгом перед кредитной организацией. Также берегите свои конфиденциальные данные, включая полные реквизиты банковских карт. Если они попадут в руки злоумышленников, то они могут оформить на ваше имя подставные онлайн-кредиты. Чаще проверяйте свою кредитную историю, чтобы вовремя выявить такие факты.

Будьте финансово грамотными вместе с Fingramota.kz!