Работа в качестве самозанятого предполагает не только гибкий график, но и повышенную ответственность, поскольку в этом случае на вас ложатся все аспекты деятельности, включая своевременную уплату налогов. Здесь крайне важно соблюдать установленные требования и контролировать выполнение обязательств, чтобы избежать возможных правовых и финансовых последствий.

Какие есть налоги для самозанятых и что важно о них знать рассмотрим вместе с Fingramota.kz.

Самозанятые — это физические лица, которые занимаются производством или продажей товаров, выполнением работ или оказанием услуг, чтобы получать доход. Проще говоря, самозанятые — это те, кто зарабатывают самостоятельно, без трудового договора с работодателем.

Важно понимать, что самозанятыми не считаются:

-

лица, занимающиеся частной практикой (ЧП);

-

учредители или участники хозяйственных товариществ;

-

акционеры и учредители акционерных обществ;

-

члены производственных кооперативов.

Для оформления статуса самозанятого нужно быть не младше 18 лет, иметь гражданство Казахстана, статус физлица, а также работать исключительно с физическими лицами, не с компаниями и организациями.

С 2019 по 2023 год в Казахстане самозанятые граждане платили Единый совокупный платеж (ЕСП). Однако 1 января 2024 года его действие отменили, и лица, которые ранее оплачивали ЕСП, должны выбрать: быть предпринимателями с соответствующим налоговым режимом или стать наемными работниками.

Внимание! Граждане, которые сдают квартиры и ранее платили ЕСП, могут оплачивать налоги без регистрации в качестве ИП. Для этого достаточно один раз в год подавать декларацию по индивидуальному подоходному налогу (форма 240.00). Ставка налога — 10 % от суммы полученного дохода.

Важно также отметить, что с 1 января 2024 года граждане, не ведущие предпринимательскую деятельность, могут самостоятельно оплачивать взносы на обязательное социальное медицинское страхование (ОСМС) — 4 250 тенге ежемесячно (5% от минимальной зарплаты, которая в 2025-м составляет 85 000 тенге). Это дает право получать медицинскую помощь в рамках системы ОСМС. От уплаты взносов освобождаются некоторые категории граждан, например, женщины в декретном отпуске и многодетные матери — за них платит государство.

Если гражданин продолжает осуществлять предпринимательскую деятельность, то ему необходимо зарегистрироваться как ИП через мобильные приложения e-Salyq Business, еGov и банки второго уровня. Для тех, кто работает самостоятельно и не хочет тратиться на бухгалтера, предусмотрен специальный налоговый режим в приложении e-Salyq Business, которое можно скачать в Google Play и App Store. Регистрация в приложении осуществляется по номеру телефона, ИИН и паролю либо с использованием ЭЦП.

В приложении можно:

-

зарегистрироваться в качестве ИП;

-

менять налоговый режим;

-

выдавать чеки покупателям;

-

оплачивать налоги;

-

получать справки и вести переписку с налоговой.

Удобно, что в E-Salyq Business учет доходов ведется автоматически, а налоги рассчитываются быстро и просто. Однако для того, чтобы спецрежим начал действовать, недостаточно скачать приложение и зарегистрироваться. Нужно отдельно выбрать режим, и только после этого он вступит в силу.

Основные условия спецрежима:

-

налог – 1% от доходов (индивидуальный подоходный налог), налоговый период – месяц;

-

доход фиксируется на основе чеков;

-

для приема безналичной оплаты за оказанные услуги можно онлайн открыть предпринимательский банковский счет, на который будут поступать все платежи;

-

обязательные платежи (обязательные пенсионные взносы, социальные отчисления, взносы на ОСМС) рассчитываются автоматически. Оплатить их нужно до 25 числа каждого месяца.

Таким образом, специальный налоговый режим с использованием E-Salyq Business — это удобное и выгодное решение для тех, кто работает в сфере услуг. Он значительно упрощает ведение деятельности: избавляет от лишней бумажной волокиты, минимизирует риск ошибок в расчетах и снижает налоговую нагрузку. Все, что требуется от предпринимателя — своевременно оплачивать налоги, остальную работу система выполняет автоматически.

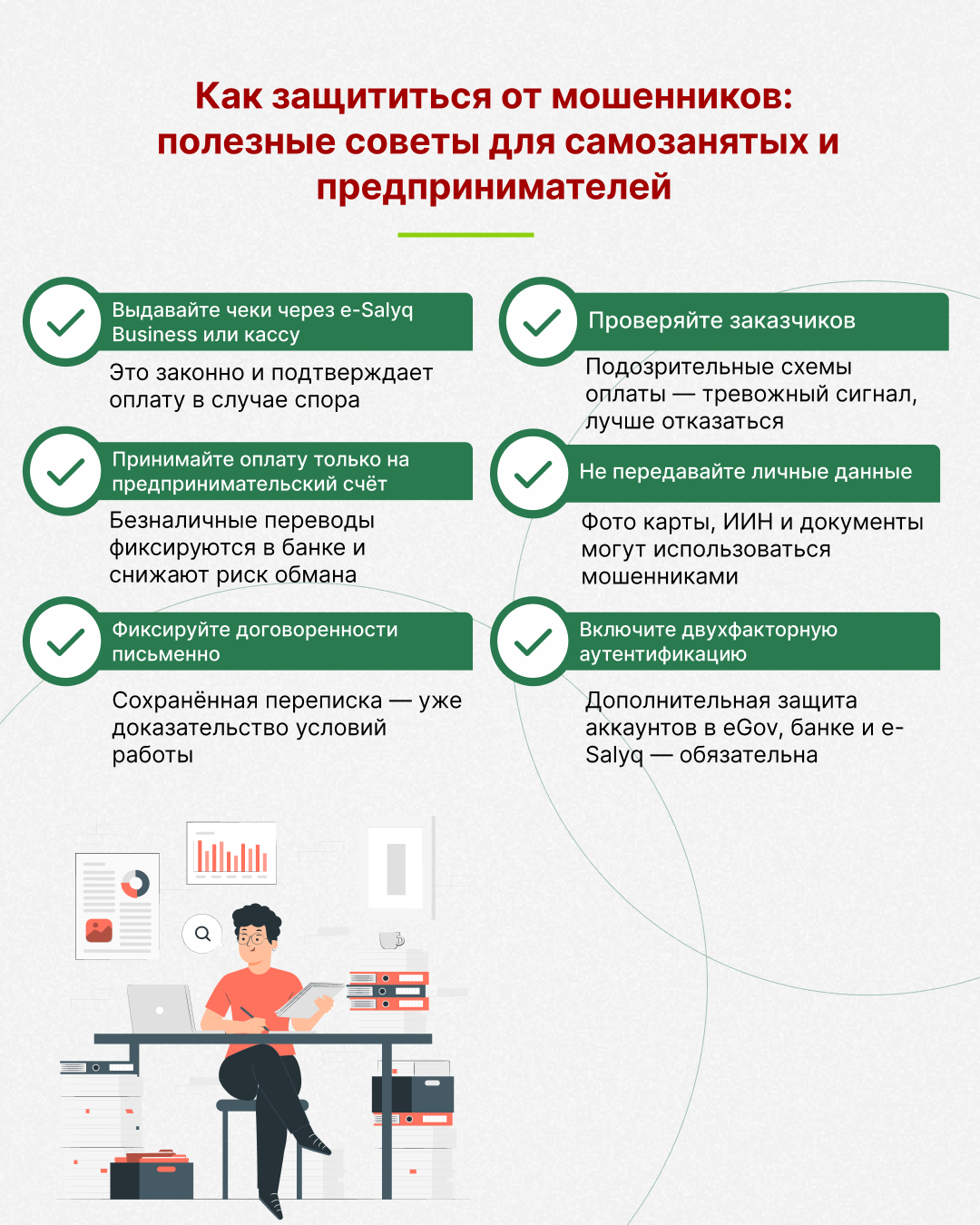

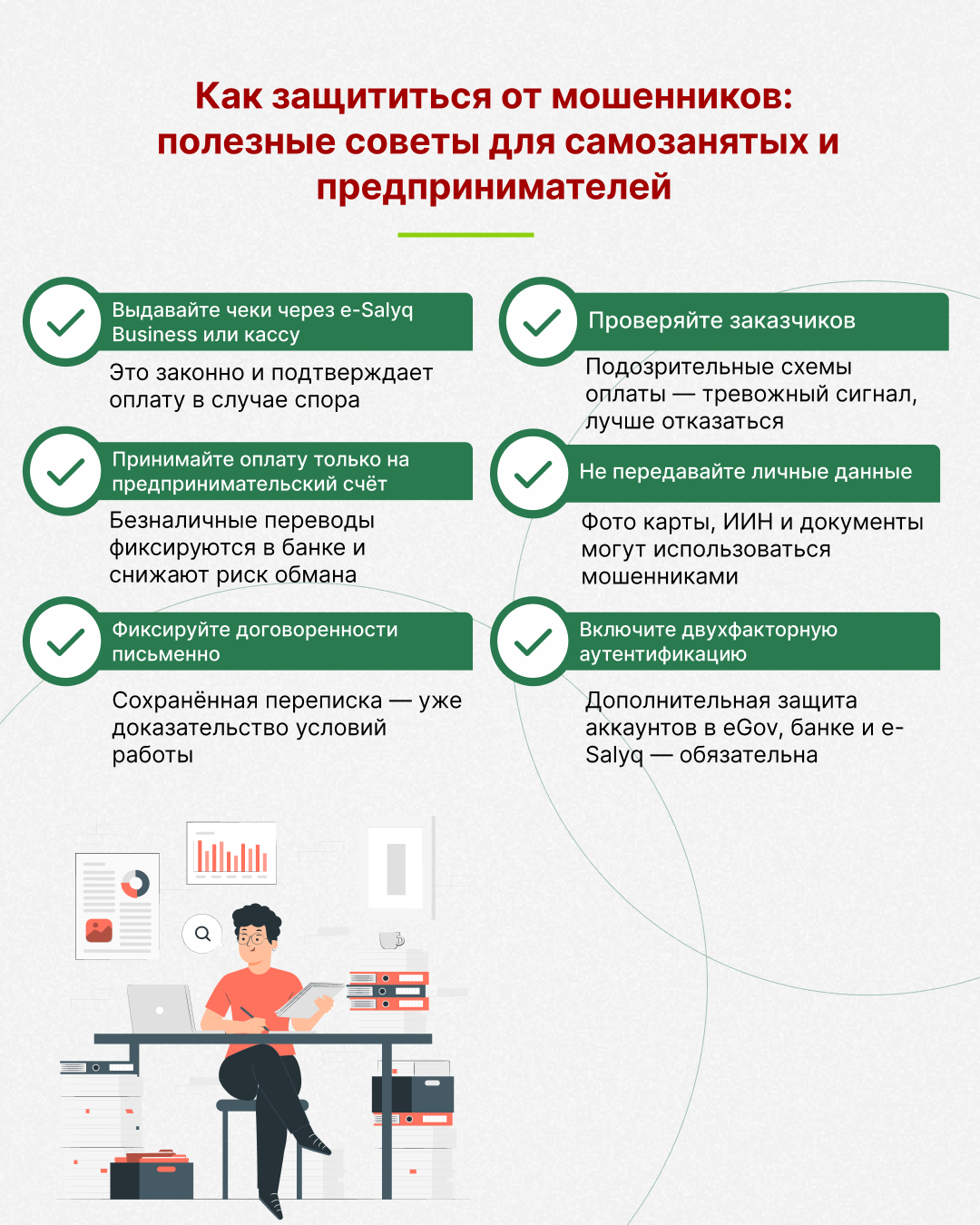

Полезные рекомендации по защите от мошенников

1. Оформляйте чеки через e-Salyq Business или кассовый аппарат: это не только законно, но и помогает зафиксировать факт оплаты — в случае спора будет документальное подтверждение.

2. Получайте оплату только на предпринимательский счет: безналичные платежи — самый безопасный способ приема денег. Они оставляют след в банке и налоговой системе, а значит, снижают риск обмана со стороны клиентов.

3. Фиксируйте все договоренности в письменной форме: даже если вы не заключаете официальный договор, переписка в мессенджерах или по электронной почте с указанием условий работы, сроков и стоимости может быть использована как доказательство.

4. Проверяйте заказчиков: если клиент предлагает странные схемы оплаты, просит работать «без чеков» или избегает точных формулировок — это повод насторожиться. И в случае сомнений лучше отказаться от сотрудничества.

5. Не передавайте личные данные: остерегайтесь просьб отправить фото карты, ИИН или других документов, особенно если они не нужны для оказания услуги.

6. Настройте двухфакторную аутентификацию: для e-Salyq Business, eGov, банковских приложений обязательно включите защиту по SMS или через приложение — это поможет защититься от кражи данных.

Берегите себя, свои деньги и повышайте финансовую грамотность вместе с Fingramota.kz!