Инвестиции становятся все более популярным инструментом сбережения и приумножения капитала среди граждан Казахстана. Однако вместе с возможностью получать прибыль приходит и обязанность корректно учитывать доходы, полученные от операций с ценными бумагами.

Какие бывают виды доходов по ценным бумагам, как они облагаются налогом и какие льготы предусмотрены для инвесторов рассмотрим вместе с Fingramota.kz.

Виды доходов по ценным бумагам

Инвесторы могут получать доход в различных формах, в зависимости от выбранного инструмента:

1. Дивиденды — часть прибыли компании, распределяемая между акционерами. Решение о выплате принимается собранием акционеров, а сумма зависит от финансовых результатов компании.

2. Купонный доход — проценты, которые эмитент выплачивает держателю облигации. Обычно выплаты осуществляются по графику, указанному в проспекте эмиссии.

3. Прирост стоимости (капитальный доход) — прибыль, полученная при продаже ценной бумаги по цене выше, чем она была приобретена.

4. Доход по деривативам (фьючерсам, опционам) — результат операций с производными инструментами, зависящими от изменения цен на базовые активы.

5. Иные доходы — например, при конвертации облигаций в акции или при выкупе эмитентом собственных ценных бумаг.

Ставка налога

На текущий момент ставка налога на все виды инвестиционных доходов составляет 10% для физических лиц-резидентов. С 2026 года вступает в силу прогрессивная шкала налогообложения. Инвестиционные доходы до 8500 МРП облагаются по ставке 10%, свыше этого показателя – по ставке 15%. При этом доход в виде дивидендов до 230 000 МРП облагается налогом по ставке 5% и 15% свыше указанного показателя.

Льготы

Согласно Налоговому кодексу Республики Казахстан, все доходы по ценным бумагам подлежат налогообложению, однако некоторые категории доходов освобождены от налогообложения:

• Доход от прироста стоимости при реализации государственных эмиссионных ценных бумаг.

• доход от прироста стоимости при реализации паев открытых и интервальных паевых инвестиционных фондов

• доходы от прироста стоимости при реализации ценных бумаг, эмитентом которых является юридическое лицо-резидент, при владении ими более трёх лет и отсутствии статуса недропользователя у эмитента;

• доходы от прироста стоимости при реализации ценных бумаг на бирже на территории РК, если они находятся в официальных списках таких бирж;

• вознаграждения по ценным бумагам, находящимся в официальных списках бирж на территории РК;

• дивиденды по ценным бумагам, находящимся в официальных списках бирж, при условии, что по ним за календарный год осуществлялись биржевые торги в объёмах, установленных Правительством Республики Казахстан

Кто удерживает налог

• При выплате дивидендов и купонных доходов налог удерживается источником выплаты.

• При продаже ценных бумаг инвестор самостоятельно отражает доход в налоговой декларации (форма 270.00).

• Для нерезидентов ставки налога определяются международными соглашениями об избежании двойного налогообложения.

Когда нужно сдавать декларацию

Физические лица, получающие доход от операций с ценными бумагами, обязаны ежегодно подавать декларацию о доходах и имуществе (форма 270.00). Срок подачи – до 15 сентября года, следующего за отчетным. Например, если доход был получен в 2025 году – декларацию нужно подать до 15 сентября 2026 года.

Подать декларацию можно:

• через портал e-Salyq Azamat или кабинет налогоплательщика на сайте kgd.gov.kz;

• лично — в управлении государственных доходов по месту жительства.

Что будет, если не подать декларацию вовремя

Несвоевременная подача декларации влечет административную ответственность согласно статье 272 Кодекса РК «Об административных правонарушениях»:

• при первичном непредставлении – предупреждение;

• при повторном нарушении – штраф в размере 15 МРП (в 2025 году – 58 980 тенге);

• при повторном, после наложения административного взыскания, нарушении – 550 МРП.

Почему важно знать налоговые правила инвестору

Понимание налоговых правил – не формальность, а элемент финансовой ответственности. Это помогает инвестору действовать в правовом поле, планировать доходность и избегать ненужных расходов.

Регулярно проверяйте налоговые изменения, подавайте декларации вовремя и сохраняйте финансовую прозрачность. Это залог доверия между инвестором, государством и рынком – а значит, и основа устойчивого роста вашего капитала.

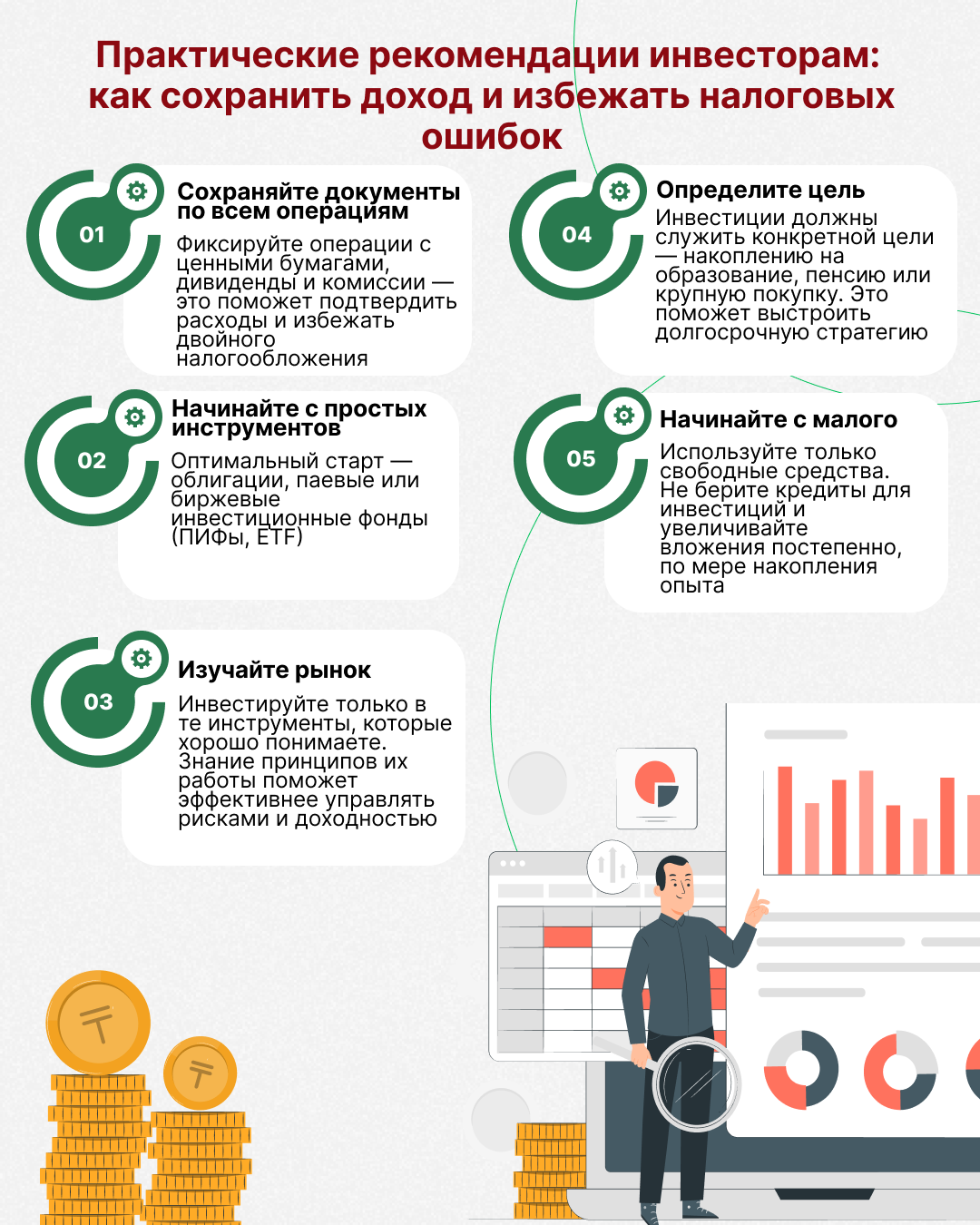

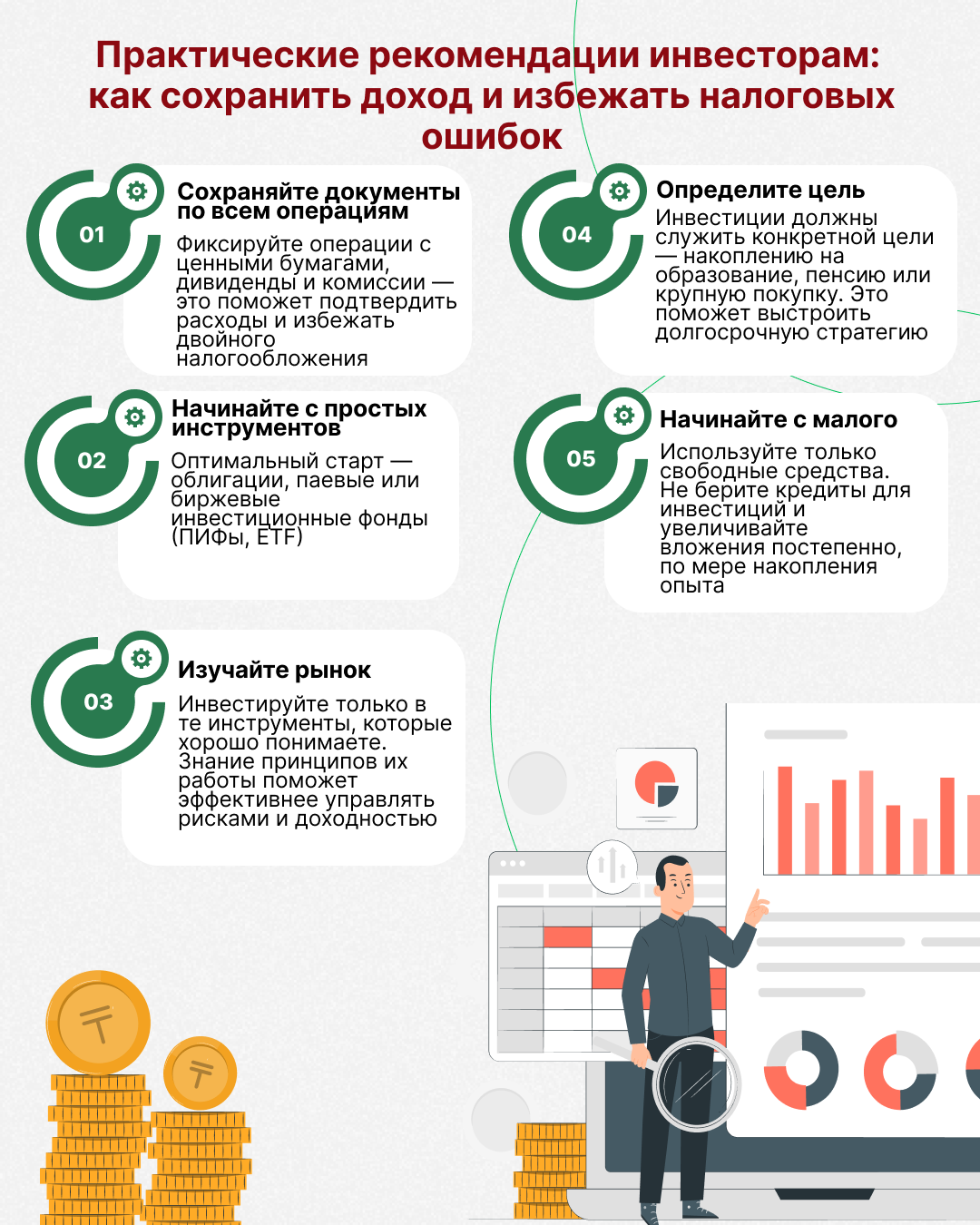

Рекомендации инвесторам

1. Сохраняйте все документы по операциям. Это поможет доказать расходы и избежать двойного налогообложения.

2. Инвестируйте через лицензированных брокеров. Проверить их можно на официальном сайте Агентства по регулированию и развитию финансового рынка (www.gov.kz).

3. Следите за изменениями в налоговом законодательстве. Льготы и ставки периодически обновляются.

4. Консультируйтесь с налоговыми специалистами. Особенно при сделках с иностранными активами или крупными суммами.

5. Учитывайте валютные риски. При доходах в иностранной валюте налог рассчитывается в тенге по курсу Нацбанка на дату получения дохода.

Повышайте финансовую и инвестиционную грамотность вместе с Fingramota.kz!