Бюджет жүргізудің артықшылықтары туралы Fingramota.kz үнемі еске салып отырады. Есеп жүргізудің артықшылықтары даусыз нәрсе. Ең бастысы – өзіңнің қаржылық жағдайыңа уақытылы «диагностика» жүргізу.

Сіз қанша табыс табасыз, қайда және неге жұмсайсыз, кредитті өтеуге қанша ақша жұмсайсыз, жинайсыз ба, инвестициялайсыз ба және т.б. – осы сұрақтарға берілетін жауаптарды талдау және сіз қазіргі уақытта немен айналысатыныңызды түсіну керек.

Шартты түрде адамдарды белгілі бір қаржылық бағдарламамен төрт түрге бөлуге болады:

Ақшаны жұмсағаннан гөрі көп табыс табады, ал қалған ақшаны кейінге қалдырады.

Тапқан табысынан артық ақша жұмсайды. Қарызбен өмір сүру – бұл дәл осы кісі жайлы.

Қаншалықты табыс тапса, оны соншалықты жұмсайды. Айлықтан айлыққа дейін күн көреді.

Ақшаны жұмсағаннан гөрі көп табыс табады, ақшаны жинауға тырысады, алайда көбіне саудаға артық шығындалып, бәрін жұмсап қояды.

Сіз қандай түрге жатасыз?

Көптеген адамдар соңғы үш нұсқаны таңдайды. Егер сіз №2 тармақты таңдасаңыз, онда сіздің қаржыңызда бейберекеттік айқын болады. Егер сіз №1 тармақты таңдасаңыз, сізді құттықтауға болады – сіз пайдалы қаржылық әдетті қалыптастыра алдыңыз. Алайда, өзіңіздің қаржылық ақша ағыныңызды барынша көрнекті түрде көру үшін өз шығындарыңызға тексеру жүргізу артық болмайды.

Өз бюджетіміздің суретін салайық

Егер сіз өз қаражатыңызды шындап тәртіпке келтіру жөнінде шешім қабылдасаңыз, онда оны әдетке айналдыру керек – яғни, өз табысыңыз бен шығыныңызды жазып отырыңыз. Сіз қағазда немесе компьютерде кесте түрінде түсіруіңізге немесе арнайы мобильдік қосымшаны көшіріп алуыңызға болады.

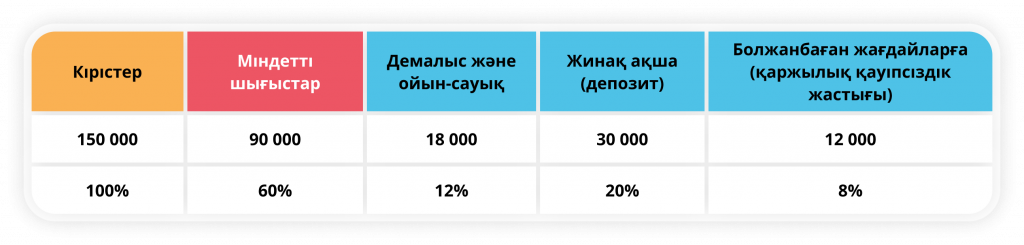

Бұл кестеде ай сайынғы кірістер мен шығыстардың болжамды есебі ұсынылған.

Сонымен, «Кірістер» бағанында – орташа мәнді анықтаңыз. Бұған еңбекақы, әртүрлі қосымша жұмыстар, стипендия, жәрдемақы және т.б. кіреді.

Тағы бір баған – «Міндетті шығыстар». Азық-түлік, дәріхана, пәтерақы, кредиттер, салықтар, білім беру курстары – осының бәрі сіздің қажеттілігіңізге жұмсалатын шығындар…

Мысалы, сіздің ай сайынғы кірісіңіз 150 мың теңгені құрайды. Сіздің барлық міндетті ай сайынғы шығындарыңыз 70 мың теңгені құрайды. Бұл соманы келесі айда шығыстар бағанында көрсетуге асықпаңыз, себебі тоқсандық, жылдық шығындар да бар емес пе, мысалы, көлік құралдарын техникалық тексеру және автокөлік құралдарын сақтандыруды ресімдеу, мүлік және жер салығы, коммуналдық қызметтер (қыс мезгілінде берілетін жылу үшін). Өз шығыстарыңыздың толық көрінісін көру үшін барлық бір жыл ішінде жұмсалатын шығындарды есептеп, содан кейін соманы айға бөлуді ұсынамыз. Бұл өте ыңғайлы, себебі арнайы бір мақсатқа арнап, ай сайын жинаған ақшаңызды қажет болған жағдайда пайдалана аласыз. Есептесулерден кейін ай сайынғы шығындар 90 мың теңгені құрады делік. Біз бұл соманы «Міндетті шығыстар» бағанына енгізетін боламыз.

Қаржылық жоспарлаудың басты мақсаттары – қаржыдағы тәртіпті қалпына келтіру, өмірдегі тепе-теңдікті табу және өзіңіз бен айналаңыздағы әлеммен үйлесімді өмір сүру. Сондықтан «Демалыс және ойын-сауық» бағаны қажет. Егер сізде бос ақша көбірек болса, онда шығындардың осы бөлігіне көбірек ақша қалдыруға болады. Кімнің табысы мол болса, сол соншалықты жақсы демалады.

Егер сіз борыштық құрдымға кетсеңіз, ерекше жағдайға жол беріледі. Кредиттер және басқа да міндеттемелер, өкінішке қарай, біздің өмірді қабылдауымызға көлеңке түсіреді және жеке әрі қаржылық дамуымызға кедергі келтіреді. Сондықтан ойын-сауықтан уақытша бас тарта отырып, ақшаның көп бөлігін кредитті өтеуге бөлген орынды. Кредиттер «Міндетті шығыстар» бағанына кіреді.

Қалған соманы «конверттер бойынша» бөлген дұрыс, мәселен, ақшаның көбеюі үшін депозитке және банктік шотқа немесе оларды кез келген сәтте алуға мүмкін болатындай картаға салу.

Бөлуге қатысты барлығы дара болады және кірістердің, сол сияқты шығыстардың мөлшеріне де байланысты.

Бюджет қалай болуы тиіс?

Бірінші кезеңде алынған деректер негізінде бюджетті жасауға кірісуге болады. Жоспарлау негізінде жеке қаржыны ұйымдастырудың көптеген тәсілдері бар. Бұл қаражатты қатаң түрде кестелер бойынша немесе «ыдыстар бойынша», конверттер бойынша және т.б. бойынша бөлу. Бұны шығармашылық тұрғысынан әрі пайдаланушының ұстанымына қарай қолдануға болатындығын айтқымыз келеді. Жеке немесе отбасылық бюджетті дүкенге әр кіргеніңізде қиналып қарайтындай күрделі бухгалтерлік балансқа айналдыруды ешкім мәжбүрлемейді.

Қолайлы болу үшін арнайы мобильдік қосымшалар көшіріп алуға болады, олар бюджетті смартфонда жүргізуге көмектеседі.

Бюджетті жасау аздық етеді, оны сақтап, сонымен жүру қажет. Аяқ асты сатып алулардан арылыңыз, алға ұзақ мерзімді және қысқа мерзімді қаржылық мақсаттар қоя біліңіз. Бұрыннан баспанаңызды кеңейтуді, автомобиль сатып алуды, шетелге демалысқа баруды ойлаған болсаңыз? Мұны кестеңізге жазыңыз, сіздің түпкілікті мақсатыңызды көрсететін атпен депозит ашыңыз. Мәселен, «Пәтер», немесе «Майамидегі демалыс». Ақша жинаңыз.

Әл-ауқат және жеке өсу, өзін-өзі дамыту тақырыбындағы әдебиеттерді көп оқыңыз. Жеке дамымай және қаржылық тұрғыдан өз-өзіңізді тәртіпке салмай қаржылық еркіндікке қол жеткізу мүмкін емес. Аз да болса, алайда тырысуыңыздың оң нәтижесі сізді одан әрі ынталандыратын болады және дұрыс таңдау жасағандығыңызға күмән келтірмейтін боласыз, ал қаржылық тұрғысынан толық тәртіптілікке жетесіз!

Өмірді жинақтаушы сақтандыру: ол қалай жұмыс істейді және не үшін қажет

Қауіпсіз операциялар - төлемдер мен аударымдарды қалай дұрыс жасау керек

Бағалы қағаздармен жасалатын мәмілелер: инвестор үшін нені білу маңызды

Антифрод орталық: қаржылық алаяқтыққа қарсы күрестің алғашқы нәтижелері

Салық шегерімдері дегеніміз не және 2025 жылы оны қалай қолдануға болады

Жеке сот орындаушылары "қол сұғылмайтын" банк шотын бұғаттауға құқылы ма?