Отбасылық кредит ресімдеген кезде — мейлі ол жөндеу жұмыстарына, оқуға немесе автокөлік сатып алуға арналса да — орынды сұрақ туындайды: ай сайынғы төлемдер отбасы бюджетіне ауыртпалық түсірмей ме? Себебі ағымдағы мәселелерді мерзімінен бұрын шешу қаржылық тұрақтылыққа зиян келтірмеуге тиіс.

Fingramota.kz кредитті қалай дұрыс жоспарлау керектігін айтып береді.

Жоспарлау және бақылау

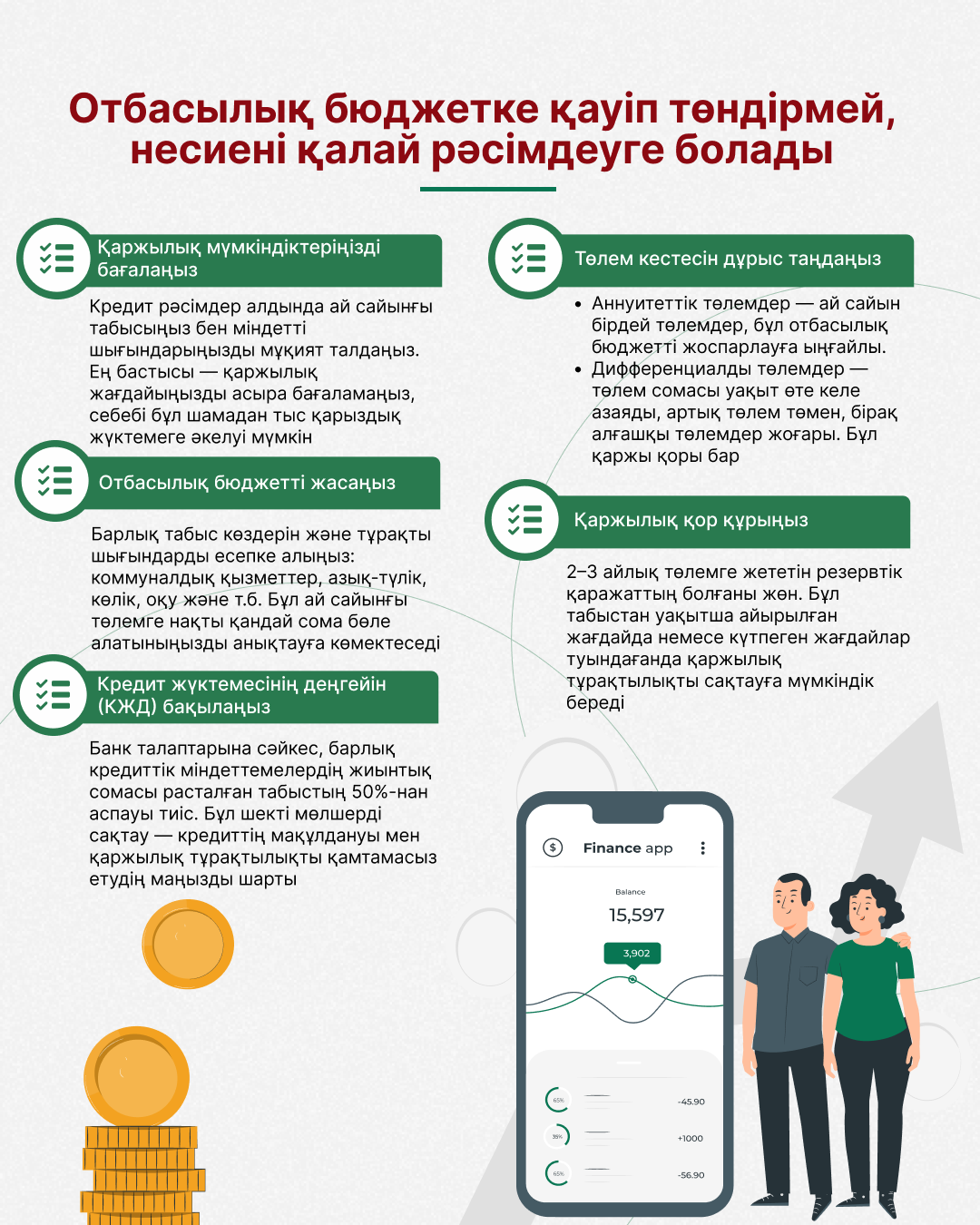

Өзіңізге кредиттік міндеттемелер алмас бұрын қаржылық мүмкіндіктеріңізді шынайы бағалап алу маңызды. Көп жағдайда адамдар тек банк мақұлдаса болды немесе проблемасын тез арада шешу үшін қарыз алады. Алайда есепсіз шешім қабылдау бюджетке елеулі салмақ түсіруі мүмкін.

Мысал келтірейік. Екі адамнан тұратын отбасы үш жыл мерзімге

27%-дық жылдық мөлшерлемемен 2 000 000 теңге сомаға тұтынушылық кредит алуды жоспарлайды. Мұндай пайыздық мөлшерлеме кепілсіз тұтынушылық кредиттер үшін бүгінде жиі кездеседі. Аннуитеттік төлем кестесіне сәйкес (ай сайынғы төлемдер бірдей мөлшерде), ай сайынғы төлем шамамен 81 000 теңге болады.

Бір қарағанда бұл қиын емес сияқты. Бірақ ойланып көрейік: егер отбасының жиынтық табысы, мәселен, 400 000 теңге делік, онда бір ғана кредитке табыстың 20%-дан астамы кетеді. Егер бұрын алған қарыз, кредиттік картасы немесе банктер алдында міндеттемелер болса — жүктеме артады. Бұл ретте, басқа да шығындар бар: тұрғын үй жалдау, күнделікті міндетті шығындар - азық-түлік, жол ақысы, киім-кешек, коммуналдық төлемдер, балабақша немесе мектеп төлемі, күтпеген шығындар.

Сол себепті, қарыз ресімдеуден бұрын отбасылық бюджетті толық есептеп алу қажет. Оны ең қарапайым жолы — алдымен кесте жасап алыңыз немесе жай ғана қағаз бетіне отбасыңыздың барлық айлық кіріс көздерін жазыңыз. Содан кейін күнделікті барлық шығындарды белгілеңіз. Енді салыстырыңыз: жаңа кредит бойынша төлемге жеткілікті қаражат қала ма?

Алдымен барлық табыс көздерін — жалақы, қосымша табыс, жәрдемақыларды қосыңыз.

Содан кейін барлық міндетті шығындарды көрсетіңіз — коммуналдық қызметтер, көлік, азық-түлік, оқу, кредиттер.

Қандай сома қалатынын талдаңыз. Егер міндетті шығындарды алып тастағаннан кейін кредитке жұмсамақ болған сома табыстың 30–35%-нан аз болса — бұл алаңдатарлық белгі.

Қаржылық сауаттылық қағидасына сәйкес банк мақұлдаса да, кредит сізді тапшылыққа ұшыратпауға тиіс. Ең бастысы — шынайы мүмкіндігіңізге қарай әрекет ету.

КБЖ шектеулерін ескеру

Төлемдерді өтей аламын деп ойласаңыз да, ескеретін маңызды жайт бар: егер сіздің кредиттік борыш жүктемеңіз (КБЖ) белгіленген шектен асып кетсе, банк сізге кредит бермейді. Қазақстанда бұл шек айлық табыстың 50%-ын құрайды. КБЖ — бұл қарыздарыңыз бойынша барлық ай сайынғы төлемдердің (ипотеканы, автокредитті, бөліп төлеуді, тұтынушылық қарыздарды және тіпті кредиттік карталарды қоса алғанда) ресми табысыңызға қатынасы.

Мысалы, егер сіз айына 300 000 теңге табыс тапсаңыз, барлық кредиттер бойынша ай сайынғы төлемдердің жиынтық сомасы 150 000 теңгеден аспауға тиіс. Егер сізде бірнеше қарыз, оның ішінде бөліп төлеулер болып, тағы бір кредит алуды жоспарласаңыз, КБЖ лимитінен асқан жағдайда, банк сізге кредит бермейді.

Мұндай тәсіл азаматтарды шамадан тыс кредит алудан қорғауға көмектеседі. Бұл жай ғана формалдылық емес — бұл сіздің бюджетіңіз үшін сақтық тетігі. Себебі төлемдер табыстың көп бөлігін ала бастағанда, өмірдің басқа салалары: азық-түлік, денсаулық, білім, демалыс зардап шегеді.

Қанша төлей алатыныңызды анықтап алған соң ғана өзіңізге қолайлы кредит өнімін таңдаңыз. Мұнда тек пайыздық мөлшерлемеге ғана емес, төлем түріне де назар аудару маңызды. Қарызды өтеудің екі негізгі түрі бар: аннуитеттік және сараланған.

Аннуитеттік кестемен бір соманы ай сайын төлейсіз. Бұл ыңғайлы — бюджеттен нақты қанша қаражат бөлу қажет екенін білесіз. Алайда мұндай тәсілмен алғашқы айларда негізінен пайыздарды, кредиттің өзін кейіннен төлейсіз.

Сараланған кесте – басқаша. Алғашқы айларда төлем көбірек болғанмен, кейінгі айларда азая береді. Мұндай тәсілмен алынған кредитте артық төлем аз, бірақ алғашқы айлар қаражатты көбірек қажет етеді. Бұл әдіс – табысы тұрақты және артық төлемді азайтқысы келетіндерге қолайлы.

Шартқа қол қоймас бұрын банктен екі кестені де сұрап, салыстырып көріңіз. Кейде жүктемені тең бөліп, сәл артық төлеген тиімдірек болуы мүмкін.

Қосымша жоспар құру

Өмірде түрлі жағдайлар орын алуы мүмкін, сондықтан борыш жүктемесін жоспарлау кезінде мұны да ескеру қажет. Бүгін тұрақты жұмысыңыз, табысыңыз бен денсаулығыңыз болғанымен, ешкім жазатайым жағдайдан: жұмыссыз қалудан, аурудан, қысқартудан, туыстарға көмек беруге мәжбүр болудан немесе бағаның күрт өсуінен сақтандырылмаған.

Мұндай жағдайларда не істеу керек? Жауап біреу: алдын ала резерв дайындау қажет. Қаржылық сауаттылық жөніндегі мамандар арнайы резервтік шотқа кемінде екі-үш ай сайынғы төлемді салып қоюға кеңес береді. Бұл қаражат қорын күнделікті қажеттіліктерге жұмсамай, тек төтенше жағдайларда ғана пайдалану керек.

Қамданудың тағы бір тәсілі – төлемдерді сақтандыруды ресімдеу. Кейбір банктер жұмыстан айырылу немесе уақытша жұмысқа қабілетсіздік тәуекелін өтейтін полис ұсынады. Бұл кредит сомасын ұлғайтады, бірақ қиын жағдайда үлкен көмегі тиеді.

Сондай-ақ, қаржылық қиындықтардың туындауы жағдайына өзіңіз үшін анық іс-әрекеттер жоспарын құрып алыңыз: қандай жағдайларда шығындарды азайта аласыз, табысты уақытша арттырудың жолдары бар ма, жақындарыңызды қайсысы төлемдер жағынан көмектесе алады? Мұндай дайындықтың арқасында барлық нәрсе бақылауда болады, өзіңіз де сенімді боласыз.

Кредит ресімдеу – тек бастамасы ғана. Қаржылық сауаттылық сіздің кредитті қаншалықты тез ресімдегеніңізде емес, оны қаншалықты дұрыс басқара алғаныңызда көрініс береді. Төлем жасау процесінде жиі жағдайда оңтайландыру үшін мынадай мүмкіндіктер туындайды:

Біріншіден, қайта қаржыландыру жөніндегі ұсыныстарды тұрақты түрде қадағалап отырыңыз. Сіз өзіңіздің кредитіңізді басқа банкте біршама тиімді жағдайларға, атап айтқанда пайызы төмендеу, өтеу кестесі ыңғайлырақ етіп ауыстыра алуыңыз мүмкін. Қайта қаржыландыру артық төлемді қысқартуға, тіпті кейде бірнеше қарызды бір қарызға біріктіруге көмектеседі.

Екіншіден, қосымша қаражат (сыйлықақы, қосымша табыс, салықтардың қайтарылуы) пайда болған кезде мерзімінен бұрын төлемдер жасауға тырысыңыз. Бұл кредит мерзімін қысқартуы немесе ай сайынғы жүктемені азайтуы мүмкін. Бастысы – мерзімінен бұрын өтеу үшін банктің комиссия ұстамайтынына көз жеткізу.

Үшіншіден, қаржылық қиындықтар туындаған жағдайда қайта құрылымдау мүмкіндігін бағалаңыз. Егер сіз туындаған қиындықтар туралы алдын ала хабарлап, кестені өзгерту туралы өтінішпен жүгінсеңіз, кейбір банктер клиенттерге түсіністікпен қарайды.

Бақылау мен икемділік - қаржылық тұрақтылықтың кілті. Кредит бастапқыда жеңіл болып көрінген жағдайда да оның тұтастай мерзімінде сақ болыңыз.

Қаржы өнімдерін дұрыс пайдаланыңыз және Fingramota.kz-пен бірге қаржылық сауаттылығыңызды арттырыңыз

Ипотеканы зейнетақы жинақтарынан өтейміз: жаңа тәртіп және сіздің мүмкіндіктеріңіз

Автосақтандыру: 2026 жылдан бастап жүргізушілер үшін не өзгереді

Салық шегерімдері дегеніміз не және 2025 жылы оны қалай қолдануға болады

Бағалы қағаздар бойынша кірістер және оларға салық салу: инвесторға нені білу маңызды

Қате ақша аударымы, не істеу керек: қадамдық нұсқаулық

Депозит, сейф немесе инвестиция: Қазақстан азаматтарына жинақтарын қайда сақтау тиімді