Келіп жеткен жаңа жыл ипотекалық кредиттеу нарығы үшін бірқатар өзгерістер әкеледі. Ипотека неғұрлым «әділ» және ашық болмақ: банктер қарыз алушылардың мүмкіндіктерін ескеретін, мемлекет жеңілдетілген бағдарламаларға қолдау көрсетіп, ал мөлшерлемелер жаңа ережелер бойынша есептелетін болады. Ең бастысы — төлемдерді алдын-ала жоспарлап, болмағанда біраз мөлшерде алғашқы жарнаңыз болса жақсы.

Fingramota.kz сіздерді ипотека мөлшерлемелері бойынша өзгерістермен, қарыз алушыларды қорғаудың жаңа қағидалары, бастапқы жарна мөлшерінің маңыздылығы және басқа да маңызды нюанстармен таныстырады.

ЖТСМ-нің ең жоғары мөлшеріне көшу

Біз кредит ресімдегенде немесе банкте депозит ашқан кезде назар аударуды талап ететін негізгі көрсеткіштердің бірі - жылдық тиімді сыйақы мөлшерлемесінің мөлшері , яғни ЖТСМ. Бұл тұтынушы үшін маңызды құрал, ол тұтынушының қарыз үшін нақты қанша төлейтінін немесе барлық комиссияларды, алымдарды, сақтандыру төлемдерін және өнімге қызмет көрсетуге байланысты басқа да міндетті шығындарды ескере отырып, депозит бойынша қанша кіріс алатынын түсінуге мүмкіндік береді.

ЖТСМ-ді шектеу банктердің халыққа ипотека бойынша қандай мөлшерлемелер белгілей алатынына тікелей әсер етеді. Қаржы нарығын реттеу және дамыту агенттігі Ұлттық Банкпен бірлесіп ипотека бойынша шекті ЖТСМ-ді 25%-дан 20%-ға дейін төмендетуді жоспарлады. Бұл шектеу тиімді мөлшерлемесі 20%-дан жоғары ипотекаға заң бойынша тыйым салынатынын білдіреді.

Бастапқыда төмендеу 2025 жылдың ортасында қолданылуға тиіс еді, алайда 20%-дық мөлшерлеме бойынша шектеу енгізу 2026 жылғы шілдеге дейін ауыстырылды.

Мұндай кейінге қалдыру қолданыстағы базалық мөлшерлеме 18% болған кезде банктер 20%-бен кредит бере алмайтындығына байланысты болып отыр, себебі маржа тәуекелдер мен шығасыларды өтеу үшін тым аз. Банктердің орнықтылығы үшін базалық мөлшерлеме мен ипотека арасындағы айырмашылық кем дегенде 4-6 тармақ.

ЖТСМ-нің қолданыстағы шекті деңгейінің 2026 жылғы шілдеге дейін сақталуы азаматтар үшін ипотекалық кредиттердің қолжетімділігі мен банк секторының орнықтылығы арасындағы теңгерімді сақтауға мүмкіндік береді.

Мөлшерлемелерді есептеудің жаңа жүйесі және тәуекел-бағдар

Біз ЖТСМ мөлшерін анықтадық, енді оны есептеудің жаңа әдістемесіне көшейік, ол мынадай факторларды ескереді:

Кредит мерзімі бұл сіз ипотека алатын кезең (мысалы, 3,5, 10, 15, 20, 25 жыл). Жаңа әдістеме ипотекалық кредит мерзімін ескереді: ол ұзақ болған сайын, мөлшерлемесі де жоғары болады. Бұл банктер үшін тәуекелдерге байланысты: ұзақ экономиканың уақыт бойы өзгеру немесе қарыз алушының төлем қабілеттілігінің төмендеу ықтималдығы жоғары. Осыған байланысты банк ұзақ мерзімді кредиттер үшін жоғары тиімді мөлшерлеме қояды.

Кредит мерзімі қысқа болса, тәуекелдер де аз, сәйкесінше мөлшерлеме төмен болуы мүмкін, бірақ қарыз алушы үшін ай сайынғы төлем жоғары болады.

Бастапқы жарна – бұл кредит алғанға дейін үй сатып алу кезінде бірден салатын сома. Әдетте бұл – пәтер құнының 10%-ы, 20%-ы, 30%-ы және т.б.

Бастапқы жарна көп болған сайын, берілетін кредит сомасы соғұрлым аз болады және банк үшін тәуекел төмен болады.

Мысалы, пәтердің құны 20 млн теңге делік. Сіз пәтер құнының 20%-н өз қаражатыңыздан саласыз, бұл - 4 млн теңге. Қалған жетпей тұрған 16 млн теңгені банкте ипотекалық кредит ретінде рәсімдеуді жоспарлап отырсыз. Мұндай бастапқы жарнамен мөлшерлеме жоғары, 25%-дан жоғары болады. Пәтер құнының 40%-н, яғни 8 млн теңге салғанда, банк жетпей тұрған 12 млн теңгеге 20%-бен кредит ресімдейді.

LTV (loan-to-value) дегеніміз не?

LTV (loan-to-value) бұл – кредит сомасының пәтер құнына қатынасы. Бұл әдісті ипотека бойынша шекті мөлшерлемелерді анықтау үшін қолдану жоспарлануда. Мөлшерлеме мөлшері бастапқы жарнаның мөлшеріне тікелей байланысты болады.

Сіз бірден неғұрлым көп қаражат салсаңыз, соғұрлым жақсы мөлшерлемеге ие боласыз. Бұл реттеуші төмен мөлшерлемеге рұқсат беруі мүмкін дегенді білдіреді, өйткені банктің ақшаны жоғалту тәуекелі төмен болады. Керісінше, аз жарна = «тәуекелді» кредит = жоғары мөлшерлеме. Бұл талаптарды «дербестендіруге» мүмкіндік береді: бастапқы жарнасы жоғары адамдар төмен мөлшерлемемен кредит ала алады. Жарна неғұрлым көп болса, кредит мөлшері соғұрлым аз болады, демек борыш жүктемесі де азаяды.

Екінші жағынан, бұл қазақстандықтарды жинақтау дағдысын қалыптастыруға және ақша жинауға ынталандырады. Кейбір банктер бастапқы жарнаны жинақтау үшін жинақ депозиттерін іске қосуды жоспарлап отыр.

Осыған ұқсас әдістемелер дамыған елдерде қолданылады, мұнда мөлшерлеме «барлығы үшін максимум Х%» түрінде ғана емес, қарыздың сапалық сипаттамалары бойынша сараланады.

Ипотеканы мемлекеттік қолдау бағдарламалары

Барлық мемлекеттік бағдарламалар тұрғын үйдің қолжетімділігін арттыруға бағытталған — әсіресе азаматтардың белгілі бір санаттары үшін:

«7-20-25» бағдарламасы. Бұл бағдарлама негізгі бағдарламалардың бірі болып қала береді: мөлшерлеме қолжетімді деңгейде белгіленген; талаптар түсінікті және ашық; жеңілдікті тетіктер тұрақты еңбек немесе кәсіпкерлік қызметтен кірісі бар, меншігінде баспанасы жоқ, жаңа салынған үйлерден алғашқы тұрғын үйді сатып алғысы келетін азаматтарға арналған.

2025-2026 жылдары ол бойынша Алматы мен Астанада сатып алынатын тұрғын үй құнының лимиттері — 25 млн теңгеден 30 млн теңгеге дейін ұлғайтылды, бұл бағдарлама шеңберінде сатып алуға болатын пәтерлер шеңберін кеңейтуге мүмкіндік берді.

Жаңа «Nauryz» бағдарламалары. 2025 жылдың аяғынан бастап «Nauryz» және «Nauryz Zhumysker» сияқты жеңілдік ипотекасының жаңа толқыны басталды:

әлеуметтік санаттар үшін мөлшерлеме – 7 %;

қалғандары үшін шамамен 9%;

бастапқы жарна бойынша жеңілдікті талаптар;

ипотеканың ең жоғары сомасы аймаққа байланысты (Астана мен Алматыда жоғары).

Бұл бағдарламалар ипотека құнын төмендетуге ғана емес, сонымен қатар мемлекеттік келісімшарттар шеңберінде үйлердің белгіленген бағалары арқылы әлеуметтік тұрғын үйді дамытуға бағытталған.

Қадам бойынша нұсқаулық: ипотеканы жаңа талаптармен қалай ресімдейміз

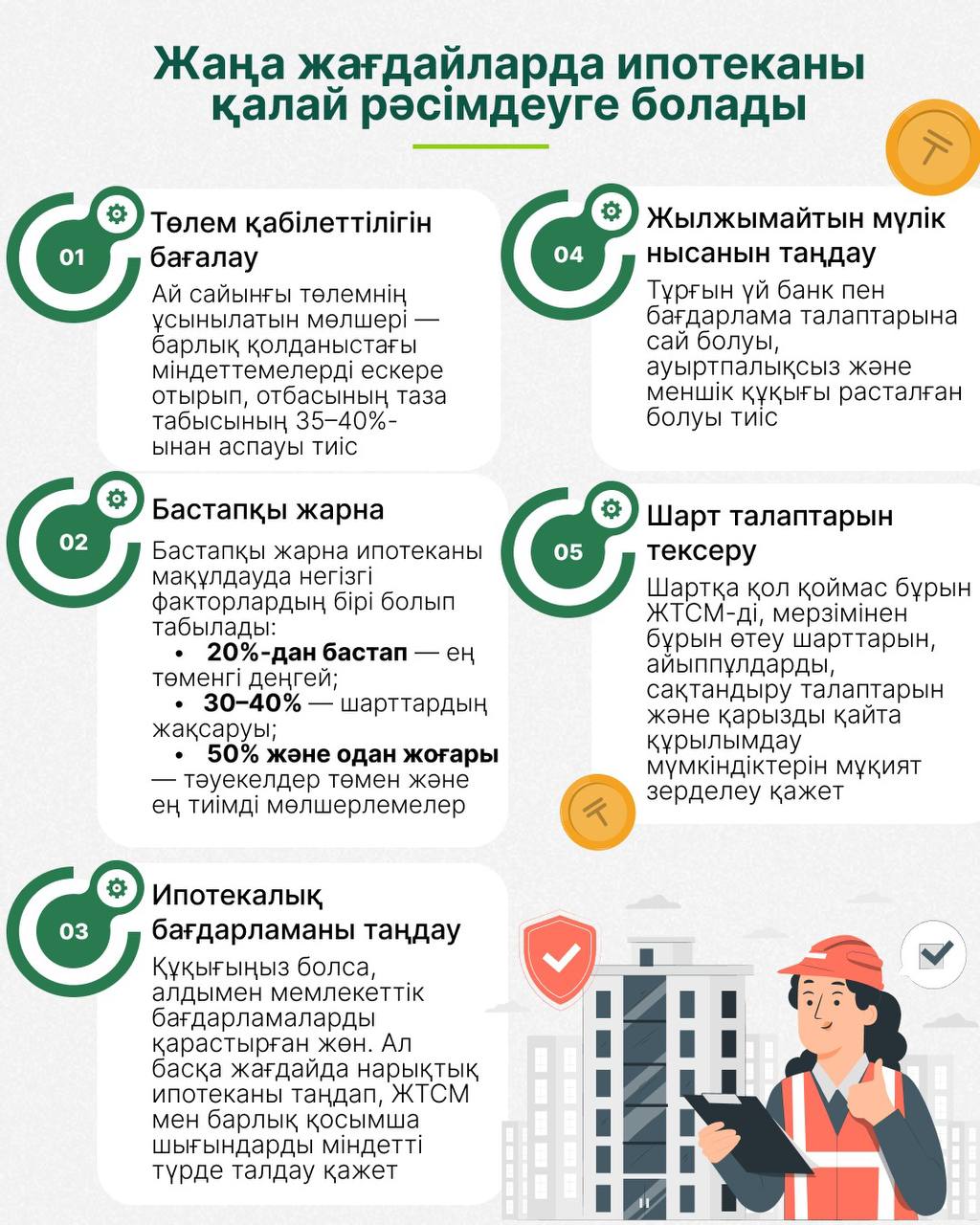

1-ҚАДАМ. Өзіңіздің шынайы төлем қабілетіңізді бағалаңыз.

Бағдарламаны таңдамас бұрын, «олар қанша береді» деп емес, қанша төлеуге мүмкіндігіңіз екенін түсіну маңызды.

Ұсыныстар: Ипотека бойынша ай сайынғы төлем - отбасының таза кірісінің 35-40%-дан аспайды. Мыналарды ескеру маңызды:

2-ҚАДАМ. Бастапқы жарнаның мөлшерін анықтаңыз.

Жаңа талаптарда бастапқы жарна ипотеканың қол жетімділігінің негізгі факторы болды. Жарна қалай әсер етеді: 20% және одан жоғары - базалық минимум; 30-40% - мақұлдау мүмкіндігін айтарлықтай арттырады және мөлшерлемені төмендетеді; 50% және одан жоғары — жақсы шарттар, ең төменгі тәуекелдер.

Мыңызды:

мөлшерлеме менталаптар LTV-ге көбірек тәуелді (баспана құнындағы кредит үлесі);

банктен неғұрлым аз қарыз алсаңыз, тәуекел мен артық төлем соғұрлым төмен болады.

3-ҚАДАМ. Ипотеканың түрін таңдаңыз.

1-НҰСҚА. Мемлекеттік бағдарламалар: жас отбасы; бюджет саласының қызметкері; әлеуметтік бағдарламаларға қатысушы немесе «Nauryz», «7-20-25» және т. б. өлшемшарттарға сәйкес келу.

Артықшылықтары:

тіркелген мөлшерлеме (7–9 %);

мөлшерлеменің өсуін қорғау;

түсінікті талаптар.

Минустар:

кезектілік;

баспана құны бойынша шектеу;

қарыз алушының санатына қойылатын талаптар.

Егер Сіз мемлекеттік бағдарламаның біреуіне болсын сай келсеңіз, дәл сол бағдарламадан бастаңыз.

2-НҰСҚА. Нарықтық ипотека (мемлекеттік бағдарламаларға қол жетімділік болмаған жағдайда)

Ол мына: жеңілдікті ипотека алуға құқығы жоқ; үлкен бастапқы жарна бар; тұрақты және расталған табыс жағдайларында қолданылады.

Маңызды:

номиналды мөлшерлемені ғана емес, ЖТСМ-ні мұқият санаңыз;

қосымша шығыстарды ескеру (сақтандыру, комиссиялар).

4-ҚАДАМ. Тұрғын үйді ипотекалық шектеулерді ескере отырып таңдаңыз.

Тұрғын үй ауыртпалық салынбаған, меншік құқығы ресімделген, банктің/бағдарламаның талаптарына сәйкес, бағасы көтеріңкі емес, ақылға қонымды болуға тиіс.

Мемлекеттік бағдарламалар бойынша жиі жағдайда:

құны бойынша лимиттер;

тұрғын үйдің салынған жылына қойылатын талаптар;

қайталама нарыққа қатысты шектеулер қолданылады.

5-ҚАДАМ. Құжаттарды алдын ала дайындап қойыңыз.

Стандартты топтама:

жеке куәлік;

кірістер туралы анықтама (6-12 ай);

зейнетақы аударымдары;

кредиттер туралы мәліметтер;

тұрғын үйдің құжаттары;

бастапқы жарнаны растау.

Маңызды:

Бұрын мерзімді аз ғана уақыт кешіктірген жағдайлардың өзін алдын ала жабу қажет – қазіргі уақытта кредиттік тарих үлкен мәнге ие.

6-ҚАДАМ. Шартпен мұқият танысып шығыңыз (аса маңызды)

Қол қоюдан бұрын төмендегілерді міндетті түрде тексеріңіз:

ЖТСМ (тек пайызды ғана емес);

мерзімінен бұрын өтеу талаптары;

айыппұлдар мен өсімпұлдар;

сақтандыру (міндетті немесе ерікті);

қиындықтар кезінде қайта құрылымдау мүмкіндігі.

Сіздің сұрақтар қоюға, шартты үйге алып кетуге, қол қоюдан бұрын айыппұлсыз бас тартуға құқығыңыз бар.

7-ҚАДАМ. «Қауіпсіздік жастықшасын» жоспарлаңыз

Ипотека ресімдегеннен кейін:

Төлемдердің 3-6 айына резерв жасап алыңыз;

жаңа кредиттер алмаңыз;

мүмкіндігінше ішінара мерзімінен бұрын өтеңіз - бұл артық төлемді айтарлықтай төмендетеді.

Жол берілмеуге тиіс жиі кездесетін қателіктер.

- ипотеканы «барынша жоғары сомаға» ресімдеу;

- ЖТСМ-ді елемеу;

- қаржы резервінсіз ресімдеу;

- болашақта табыстың өсетініне сену;

- талаптарды нақтыламай, шартқа қол қою.

Ипотеканы зейнетақы жинақтарынан өтейміз: жаңа тәртіп және сіздің мүмкіндіктеріңіз

Автосақтандыру: 2026 жылдан бастап жүргізушілер үшін не өзгереді

Салық шегерімдері дегеніміз не және 2025 жылы оны қалай қолдануға болады

Бағалы қағаздар бойынша кірістер және оларға салық салу: инвесторға нені білу маңызды

Қате ақша аударымы, не істеу керек: қадамдық нұсқаулық

Депозит, сейф немесе инвестиция: Қазақстан азаматтарына жинақтарын қайда сақтау тиімді