Сақтандыру деген не? Бұл қаржылық қызметтің қажеті не, одан қандай пайда болуы мүмкін?

Мысалы, сақтандыру полисі кинода қауіпті трюктерді орындайтын каскадёрлерде болады, кей әншілер өз дауыстарын сақтандырады, туристер сақтандыруды сатып алады, сондай-ақ барлық автомобиль иелерінде сақтандыру болады. Ата-аналар өз баласы үшін «балаларға арналған» сақтандыруды да қарастыра алады. Тіпті, коронавирустан сақтандыру полисі де бар. Жалпы сақтандырудың қажеті не, талқылайық.

Сақтандыру – өзіңді, денсаулығыңды және мүлкіңді (үй, пәтер, құнды заттар) түрлі тәуекелдерден қорғау мүмкіндігі. Қазіргі кезде сақтандыру компаниялары қызметінің танымалдылығы бүкіл әлем бойынша күн сайын артып келеді.

Терминнің пайда болуы

Орыс тіліндегі «страхование» сөзінің түбірі «страх» сөзімен байланысты. Ал қазақ тілінде «сақтандыру» сөзі «сақтау» сөзінен тарайды. Ағылшын тіліндегі insurance латын тілінің securus — «қауіпсіз» деген сөзінен шыққан. Insurance сөзін бастапқы мағынада «сенімділік» деп аударуға болады.

Кез келген дүниені және кез келген жағдайда сақтандыруға болады. Мысалы, ауруға шалдығу немесе жарақат алу жағдайына сақтандыру полисін сатып алған тиімді. Үйіңізді немесе пәтеріңізді өрттен, су басудан, ұрлық пен өзге де жағдайлардан сақтандыруға болады. Егер сақтандырылған затқа бірдеңе болса, сақтандыру компаниясы шарт талаптары бойынша шығынды ақшалай түрде өтейді. Демек сақтандырылған адам ақшалай өтемақы алады.

Сақтандыру төлемдерінің барлық талаптары клиентпен алдын ала талқыланып, сақтандыру компаниясымен жасалған шартта көрсетіледі.

Сақтандыру түрлері

Сақтандырудың міндетті және ерікті түрлері болады. Заң бойынша, Қазақстанда, мысалы, медициналық сақтандыру, көлік иелерінің автоазаматтық жауапкершілігін (ААЖМС), жекелеген кәсіптердің (аудиторлардың, жекеше нотариустардың) азаматтық-құқықтық жауапкершілігін (АҚЖ) сақтандыру; қызметкер еңбек міндеттерін атқарған кезде оны жазатайым оқиғалардан сақтандыру; туристі сақтандыру, экологиялық сақтандыру және т.б. міндетті болып табылады.

Сақтандырудың ерікті түрлеріне клиенттің қалауы бойынша ғана таңдалатын, мысалы, өмір мен денсаулықты сақтандыру жатады.

Сондай-ақ, жазатайым оқиға кезінде сақтандыру сомасын алуға ғана емес, сонымен бірге белгілі бір мерзімге ақша жинауға мүмкіндік беретін жинақтаушы сақтандыру да бар. Оның мәні қарапайым: шарттың қолданылуы аяқталғаннан кейін жинақталған сома пайызбен төленеді. Сақтандырудың бұл түрін банк депозитімен салыстыруға болады.

Сақтандырудың осы түрінің көмегімен сіздің ата-анаңыз жоспарлы шығындарға, мысалы, үйлену тойын жасауға, үй сатып алуға, ЖОО-да оқуға немесе зейнетақыға үстеме ақша жинақтай алады. Әрине, бірден және бір жылда емес. Ол үшін біреуге 3-5 жыл, ал біреуге 10 жыл қажет болады, бірақ баласының 18 жасына сақтандыру компаниясы ЖОО-дағы оқуын немесе басқа да маңызды ірі шығындарын толық төлеген кезде ата-анасы мен баласының қалай қуанатынын елестетіп көріңізші! Бұл ата-ананың алдын ала, 10 жыл бойы өз баласының өмірін сақтандырып, шартта олардың осы сақтандыру шарты бойынша жинаған ақшасы маңызды мақсаттарға жұмсалатынын жазғанының арқасында мүмкін болады.

Балаларды не үшін сақтандыру керек?

Біріншіден, негізгі мақсат үшін, атап айтқанда баланың өмірі мен денсаулығын сақтандыру үшін, екіншіден, қандай да бір мақсатқа, мысалы, ЖОО-ға түсуге белгілі бір ақша сомасын жинақтау үшін. Ата-ана өсіп келе жатқан баласына белгілі бір жасқа дейін қандай сома қажет болатынын өзі анықтайды және сақтандыру компаниясының көмегімен ақша жинай бастайды. Бұл тиімді және ыңғайлы. Бірақ бұл қаржы құралына инвестициялау қысқа мерзім ішінде –1-2 жылда жүзеге асырылмайтынын түсіну керек, бұл ұзақ мерзімді инвестициялар. Баланың шотына үнемі қанша ақша салу керек болатынын сақтандыру компаниясы есептейді. Сақтандыру жағдайы басталған жағдайда сақтандыру компаниясы шарттың талаптарына сәйкес соманы төлейді.

Түрлі жазатайым жағдайлардан балаларға арналған жеке сақтандыру түрлері бар: жарақаттану, кейбір сырқат түрлері, жәндіктердің шағуы (кейбір компаниялар, мәселен, кене шағудан сақтандыру ұсынады).

Сақтандыру компаниясымен шарт жасамас бұрын нарықтағы барлық ұсыныстарды зерделеп, сақтандыру ұйымдарының талаптарымен танысқан абзал, барлық «тиімді» және «тиімсіз» тұстарын саралап, тек содан кейін ғана асықпай шешім қабылдау қажет.

Сақтандыру компаниясын қалай таңдау қажет?

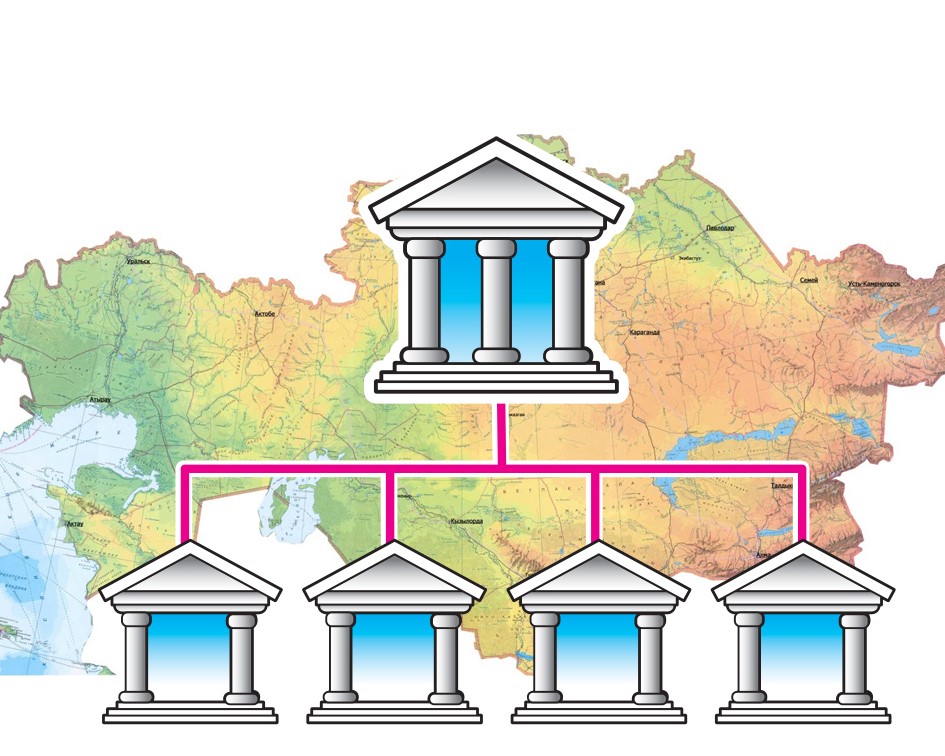

Қазақстанда бүгінгі таңда 27 сақтандыру компаниясы, оның ішінде өмірді сақтандыру бойынша 9 компания жұмыс істейді.

Сақтандыру компаниясын таңдау кезінде нелерге көңіл аудару қажет? Бұл, бірінші кезекте, сіздердің ата-аналарыңыз үшін құлаққағыс. Олар алдымен компанияның лицензиясының бар-жоғын, яғни компания ұсынатын сақтандыру қызметтерін көрсетуге ҚР Қаржы нарығын реттеу және дамыту агенттігі атынан мемлекет тарапынан рұқсаттың болуын тексерулері қажет. Оны реттеушінің www.gov.kz сайтынан қарауға болады. Сондай-ақ, компанияның нарықта қанша жыл жұмыс істейтініне назар аудару, клиенттердің интернетте ол туралы пікірлерін талдап, көрсетілетін қызмет құнын басқа сақтандыру компанияларының құнымен салыстыру қажет.

Аса назар аударуды талап ететін сәт – сақтандыру шарты. Кез келген шартқа қол қоймай тұрып, оны мұқият оқып шығу керек.

Сақтандыру қағидаларын мұқият зерделеп, сақтандырушыға сұрақтар қоюдан қысылмау қажет. Ата-аналар нақты шарттағы сақтандыру жағдайына нелер кіретінін жақсы біліп алулары тиіс. Сондай-ақ, сақтандыру шартының мерзіміне, сақтандыру жарналарының сомасы мен және қандай кесте бойынша төлейтінін және тағы басқа да нюанстарға көңіл аудару керек. Мысалы, сақтандыру менеджерінен қандай ерекше жағдайлардың бар екенін, қандай жағдайда компания сақтандыруды төлеуден бас тарта алатынын, ал қай кезде клиентпен жасалған шартты мерзімінен бұрын бұза алатынын нақтылап алған дұрыс.

Қаржылық қауіпсіздік жастығы

Қаржылық жастық — бұл алдын ала болжау мүмкін емес жағдайларға арналған өзіндік сақтандыру, ол кез келген отбасында болуы тиіс. Тек бұл тұста сақтандыру компаниясы емес, жинаған ақшаңыздың есебінен өз-өзіңізге көмектесесіз.

Мысалы, маңызды сатып алу, емделуге ақы төлеу, алыс жол және т.б. қажет болған жағдайда. Бұл үшін қаржылық сауатты адамдар көп жылдар бойы ақша жинайды, мысалы, оларды депозитке салады.

Егер адамның немесе отбасының өзінің қаржылық жастығы болмаса, онда кез келген болжап болмайтын жағдайда оларға ақшаны басқа жерлерден дереу іздеуге тура келеді: туыстарынан, достарынан немесе банктен пайызбен қарыз алу, ал бұл қажет емес және әрқашан тиімді бола бермейді.

Сондықтан қаржылық қауіпсіздік жастығының болуы кәсіп, қызмет түрі мен кіріс мөлшеріне қарамастан кез келген адам үшін өте маңызды

Қаржылық жастық қандай болуға тиіс?

Қаржылық жастықтың мөлшері ата-аналарыңыздың 6 айлық жалақы көлемін құрағаны дұрыс. Бірақ жекелеген жағдайларда, мысалы, елде қаржылық дағдарыс орын алғанда немесе кіріс тұрақсыз және жүйесіз болғанда, қаржылық жастық мөлшерін екі есе, яғни 12 айлық отбасылық бюджетке дейін ұлғайтқан дұрыс. Сонда отбасы алаңсыз бола алады, себебі аса маңызды және тосыннан болатын шығындар үшін қаржы қарастырылған.

Қаржылық жастықты қалай жинаймыз?

Бұл – баяу, бірақ маңызды процесс. Ол үшін кірісіңіздің белгілі бір бөлігін, бюджетке келіп түсе салысымен (жалақы түскен бетте), яғни, мысалы, жалақы алысымен жинап отыру қажет. Қаржылық сарапшылар бірінші кезекте өзіңе, яғни болашақтағы өзіңнің ықтимал шығындарың үшін төлеу керек дегенді жайдан-жай айтпаған. Бұл әр ай сайын ата-анаңызға түсіп тұратын жалпы ақша жиынтығының кем дегенде 10%-ы.

Сондай-ақ, ақшалай сыйлық, қызмет үшін алынған қаламақы секілді тағы басқа кездейсоқ және жоспардан тыс кірістердің де кемінде 50%-н жинау қажет.

Егер ай сайын жалақының тым болмаса 10%-ын жинап отырсаңыз, 6 айлық бюджет мөлшерін құрайтын қаржылық қауіпсіздік жастығы тек 5 жылда ғана құралады. Егер жинақ мөлшерін ұлғайтатын болсаңыз, онда, әрине, процесс жылдамырақ жүреді.

Ақша онсыз да үнемі жетіспейтіндіктен, біреулер ай сайын бюджеттің 10%-ын жинап отыру қиын деп ойлауы мүмкін. Дегенмен, өз шығыныңызды сауатты жоспарлай бастасаңыз, кірісіңіздің 10%-ын болашағыңызға қалдыру оңай әрі байқалмайды. Ал уақыт өте келе бұл пайдалы дағдыға айналады.

Қаржылық жастықты қайда сақтау керек?

Бірінші кезекте, бұл сенімді жер болуы тиіс, яғни өзіңіздің қол сұғуға болмайтын қорларыңызды тәуекелдік жоспарларға салудың қажеті жоқ, бәрінен айырылып қалуыңыз мүмкін.

Мысалы ақшаны депозитке салсаңыз, ол жинаған қорыңызды инфляциядан, яғни уақыт өте келе құнсызданып қалудан қорғайды. Сондай-ақ ақшаның әрдайым қолжетімді болғаны да маңызды, ол үшін тиісті депозитті таңдай білу маңызды.

Қаржылық жастықты қашан пайдалану керек?

Бұл тек форс-мажорлық жағдайлар болуы керек, яғни күтпеген, оларды алдын-ала болжау және білу мүмкін емес жағдайлар болуы тиіс. Мысалы, ата-анаңыз жұмыстан шығып қалғандықтан кіріс көзі тоқтады, үйге немесе машинаға, тоңазытқышқа жедел жөндеу жұмысын жүргізу қажет, ескісі сынып қалғандықтан телефон айырбастау керек және т.б., ал бұған ақша жоқ не жетпейді.

Қаржылық жастықты мысалы, ақшаңыз таусылып қалып, ата-анаңыздың еңбекақы алуына дейін әлі бір апта қалған жағдайларда қолдануға болмайды, бұл форс-мажорлы жағдай емес, шығындарды жоспарламаудың және есепке алмаудың нәтижесі.

Мұндай жағдайда қалған аздаған соманы ең қажетті нәрсеге жұмсау қажет, көп жағдайда бұл тамақ пен қоғамдық көлікке арналған жол жүру төлемі. Сонымен бірге қажет емес нәрселерді сатуға, қосымша табыс табуға болады.

Сізге қандай да бір бағалы қағаздарға немесе кепілдіксіз үлкен табыс әкелетін басқа инвестициялық жобаларға шұғыл ақша салуды ұсынған кезде өз жинаған қаражатыңызды жұмсаудың қажеті жоқ. Осылай алаяқтар жүйесіне, мысалы қаржы пирамидасына оңай алданып, барлық жинаған ақшаңыздан айырылып қалуға болады.

Сондай-ақ, қаржылық жастық жақындарыңыздың туған күндеріне немесе басқа жағдайларға сыйлықтар сатып алу үшін арналмаған. Бұл да форс-мажорға жатпайды, мұндай шығындарды алдын ала жоспарлау қажет. Немесе, мысалы, отбасыңыз тұрмыстық техниканы, автокөлікті жаңартқысы келді делік, бірақ шын мәнінде бұл күттірмейтін қажеттілік емес: техника дұрыс жұмыс істейді және оның ешқандай ақаулары жоқ, бұл жағдайда қол сұғуға болмайтын қордағы ақшаны жұмсауға болмайды.

Қаржылық жастық уақтылы толықтырылып отыру үшін, ол үшін ай сайын 10-20% қалдырып отыру – коммуналдық қызметтер, балабақша, үйірмелерге және т.б. төлемдер жасау сияқты маңызды екендігін есте сақтау қажет.

Басты қорытынды – отбасыңыз ақшаның жоқтығынан немесе оның жетіспеушілігінен қысылмауы үшін әрдайым қаржылық сауаттылығыңызды арттырып, ақшаның заңдарын, оларды жұмсау қағидаларын үйреніп, оларды құрметтеуге және оларды мұқият ұстауға, жинауға және өз шығындарыңызды алдын ала жоспарлап, осы тақырыпта көбірек әдебиет оқуға дағдылану қажет.

Депозит, сейф немесе инвестиция: Қазақстан азаматтарына жинақтарын қайда сақтау тиімді

Салық шегерімдері дегеніміз не және 2025 жылы оны қалай қолдануға болады

Автосақтандыру: 2026 жылдан бастап жүргізушілер үшін не өзгереді

Қате ақша аударымы, не істеу керек: қадамдық нұсқаулық

«Қол сұғылмайтын» шот туралы алты факт

Жеке сот орындаушылары "қол сұғылмайтын" банк шотын бұғаттауға құқылы ма?